Waar Walmart, Amazon en Target miljarden uitgeven in een vertragende economie

Wanneer de economie vertraagt, is het klassieke antwoord voor consumentenbedrijven om te bezuinigen: trage aanwervingen, misschien werknemers ontslaan, marketing terugdringen of zelfs het tempo van technologie-investeringen vertragen, projecten uitstellen tot nadat de zaken weer zijn aangetrokken.

Maar dat is helemaal niet wat de in moeilijkheden verkerende Amerikaanse retailsector dit jaar doet.

Nu de S&P Retail Index dit jaar met bijna 30% is gedaald, verhoogt het grootste deel van de sector de investeringen in kapitaaluitgaven met dubbele cijfers, waaronder marktleiders Walmart Inc (NYSE: WMT) en Amazon.com, Inc. (NASDAQ: AMZN). Alleen de worstelende kledingwinkel Gap Inc (NYSE: GPS) en de woningverbeteringsketen Lowe`s Companies Inc (NYSE: LOW) bezuinigen aanzienlijk. Bij elektronicaretailer Best Buy Co Inc (NYSE: BBY) daalde de winst in het eerste halfjaar met meer dan de helft, maar de investeringen stegen met 37 procent.

“Er is zeker bezorgdheid en bewustzijn over kosten, maar er vindt een prioriteit plaats”, zegt Thomas O’Connor, vice-president van supply chain-consumer retailonderzoek bij adviesbureau Gartner. “Er is een les getrokken uit de nasleep van de financiële crisis”, zei O’Connor.

Die les? Investeringen van leiders die grote uitgaven doen, zoals Walmart, Amazon en Home Depot Inc (NYSE: HD) zullen er waarschijnlijk volgend jaar toe leiden dat klanten van zwakkere rivalen worden weggenomen, wanneer de discretionaire kasstroom van consumenten naar verwachting zal herstellen van een jarenlange droogte in 2022 en winkelen nieuw leven inblazen nadat de uitgaven aan goederen begin dit jaar zijn gekrompen.

Na de neergang van 2007-2009 zagen 60 bedrijven die door Gartner werden geclassificeerd als ‘efficiënte groeibedrijven’ en die tijdens de crisis investeerden, de winst tussen 2009 en 2015 verdubbelen, terwijl de winst van andere bedrijven nauwelijks veranderde, volgens een rapport uit 2019 over 1.200 Amerikaanse en Europese bedrijven.

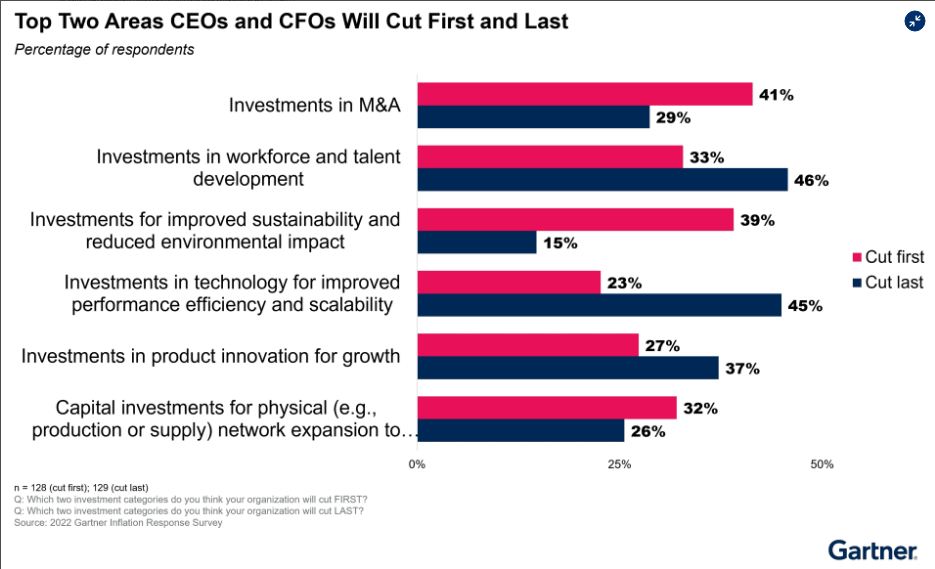

Bedrijven hebben die gegevens ter harte genomen, met een recent onderzoek van Gartner onder financiële managers in verschillende sectoren waaruit blijkt dat investeringen in technologie en personeelsontwikkeling de laatste kosten zijn die bedrijven van plan zijn te snijden, aangezien de economie worstelt om te voorkomen dat de recente inflatie een nieuwe recessie veroorzaakt. Begrotingen voor fusies, plannen voor milieuduurzaamheid en zelfs productinnovatie komen op de achtergrond, blijkt uit de gegevens van Gartner.

Tegenwoordig verbeteren sommige retailers de manier waarop toeleveringsketens werken tussen de winkels en hun leveranciers. Dat is bijvoorbeeld een aandachtspunt bij Home Depot. Anderen, zoals Walmart, streven ernaar de activiteiten in de winkel te verbeteren, zodat de schappen sneller worden aangevuld en er minder verkopen verloren gaan.

De trend naar meer investeringen bouwt zich al tien jaar op, maar werd gekatalyseerd door de Covid-pandemie, zei Michael Mandel, econoom van het Progressive Policy Institute.

“Zelfs vóór de pandemie schakelden retailers over van investeringen in structuren naar actieve investeringen in apparatuur, technologie en software”, zei Mandel. “[Between 2010 and 2020], software-investeringen in de detailhandel stegen met 123%, vergeleken met een winst van 16% in de productie.”

Bij Walmart stroomt geld naar initiatieven, waaronder VizPick, een augmented reality-systeem dat is gekoppeld aan mobiele telefoons van werknemers waarmee medewerkers de schappen sneller kunnen aanvullen. Het bedrijf verhoogde de kapitaaluitgaven met 50% tot $ 7,5 miljard in de eerste helft van het fiscale jaar, dat in januari afloopt. Het budget voor kapitaaluitgaven dit jaar zal naar verwachting met 26 procent stijgen tot $ 16,5 miljard, zei CFRA Research-analist Arun Sundaram.

“De pandemie heeft duidelijk de hele winkelomgeving veranderd”, zei Sundaram, waardoor Walmart en anderen gedwongen werden efficiënt te zijn in hun backoffices en online kanalen en ophaalopties in de winkel nog meer te omarmen. “Het zorgde ervoor dat Walmart en alle andere retailers hun toeleveringsketens verbeterden. Je ziet meer automatisering, minder handmatig picken [in warehouses] en meer robots.”

Vorige week kondigde Amazon zijn nieuwste overname van magazijnrobotica aan, het Belgische bedrijf Cloostermans, dat technologie biedt om te helpen bij het verplaatsen en stapelen van zware paletten en goederen, en om producten samen te verpakken voor levering.

De campagne van Home Depot om zijn toeleveringsketen te vernieuwen is al enkele jaren aan de gang, zei O’Connor. Volgens de financiële publicaties van het bedrijf doet de inspanning van de One Supply chain momenteel de winst schaden, maar het staat centraal in zowel de operationele efficiëntie als een belangrijk strategisch doel – het creëren van diepere banden met professionele aannemers, die veel meer uitgeven dan de doe-het-zelvers die het brood en boter van Home Depot zijn geweest.

“Om onze pro’s van dienst te zijn, gaat het er echt om wrijving weg te nemen door een veelvoud aan verbeterde productaanbiedingen en mogelijkheden”, vertelde executive vice-president Hector Padilla aan analisten tijdens de tweede kwartaaloproep van Home Depot. “Deze nieuwe supply chain-assets stellen ons in staat om dat op een ander niveau te doen.”

De winkel van de toekomst voor ouder wordende retailmerken

Sommige grote retailers zijn meer gericht op het opfrissen van een ouder wordend winkelmerk. Bij Kohl’s Corporation (NYSE: KSS) is het hoogtepunt van het investeringsbudget van dit jaar een uitbreiding van de relatie van het bedrijf met Sephora, dat dit jaar miniwinkels toevoegt aan 400 Kohl’s-winkels. De samenwerking helpt de middenmarktretailer een vleugje flair toe te voegen aan zijn anders stodgy imago, wat bijdroeg aan de relatief zwakke omzetgroei in de eerste helft van het jaar, zei Landon Luxembourg, een retailexpert bij adviesbureau Third Bridge. De investeringen in het eerste halfjaar bij Kohl’s zijn dit jaar meer dan verdubbeld.

Ongeveer $ 220 miljoen van de stijging van Kohl’s uitgaven hield verband met investeringen in schoonheidsvoorraad ter ondersteuning van de 400 Sephora-winkels die in 2022 werden geopend, aldus financieel directeur Jill Timm. “Dat trekken we door naar volgend jaar. …We kijken ernaar uit om met Sephora samen te werken aan die oplossing voor al onze winkels,” vertelde ze analisten tijdens de meest recente winstoproep van het bedrijf medio augustus.

Target besteedt dit jaar $ 5 miljard aan het toevoegen van 30 winkels en het upgraden van nog eens 200, waardoor het aantal winkels dat sinds 2017 is gerenoveerd, op meer dan de helft van de keten komt. Het breidt ook zijn eigen schoonheidspartnerschap uit, dat voor het eerst werd onthuld in 2020, met Ulta Beauty Inc (NASDAQ: ULTA), en voegt 200 Ulta-centra in de winkel toe op weg naar 800.

En de grootste spender van allemaal is Amazon.com, dat in 2021 meer dan $ 60 miljard aan kapitaaluitgaven had. Hoewel de gerapporteerde kapitaaluitgaven van Amazon zijn cloud computing-divisie omvatten, gaf het in de eerste helft van het jaar bijna $ 31 miljard uit aan onroerend goed en apparatuur – een stijging ten opzichte van een al recordbrekend 2021 – hoewel de investering ervoor zorgde dat de vrije kasstroom van het bedrijf negatief werd.

Dat is genoeg om zelfs Amazon een beetje op de rem te laten trappen, waarbij CFO Brian Olsavsky investeerders vertelt dat Amazon meer van zijn investeringsdollars naar de cloud computing-divisie verschuift. Dit jaar schat het dat ongeveer 40% van de uitgaven zal worden besteed aan magazijnen en transportcapaciteit, vergeleken met de gecombineerde 55% van vorig jaar. Het is ook van plan om minder uit te geven aan winkels wereldwijd – “om beter af te stemmen op de vraag van de klant”, vertelde Olsavksy analisten na de meest recente inkomsten – al een veel kleinere budgetpost op procentuele basis.

Bij Gap, waar zijn aandelen dit jaar met bijna 50% zijn gedaald, verdedigden leidinggevenden hun bezuinigingen op de kapitaaluitgaven en zeiden dat ze dit jaar de winst moeten verdedigen en hopen in 2023 te herstellen.

“We geloven ook dat er een kans is om het tempo van onze investeringen in technologie en digitale platforms op een meer betekenisvolle manier te vertragen om onze bedrijfswinsten beter te optimaliseren”, vertelde financieel directeur Katrina O’Connell aan analisten na de meest recente resultaten.

En Lowe heeft de vraag van een analist over bezuinigingen van de hand gewezen door te zeggen dat het marktaandeel van kleinere concurrenten zou kunnen blijven overnemen. Lowe’s was de betere beurspresteerder in vergelijking met Home Depot in de afgelopen periodes van één jaar en tot nu toe, hoewel beide in 2022 aanzienlijke dalingen hebben gezien.

“Huisverbetering is een marktplaats van $ 900 miljard”, zei Marvin Ellison, CEO van Lowe, zonder Home Depot te noemen. “En ik denk dat het gemakkelijk is om je alleen op de twee grootste spelers te concentreren en op basis daarvan de totale marktaandeelwinst te bepalen, maar dit is een echt gefragmenteerde markt.”