3 redenen om Amerikaanse aandelen te kopen

Amerikaanse aandelen kelderden nadat de Federal Reserve deze week de rente met 50 bp had verhoogd. Is dit een reden om nu aandelen te kopen?

Woensdag verhoogde de Federal Reserve van de Verenigde Staten de rente met 50 bp. Een langverwachte zet, het werd een ontmoeting met een beursrally.

Op de een of andere manier beschouwden de marktdeelnemers het besluit van de Fed als gematigd in vergelijking met wat al was ingeprijsd. Omdat de Fed een zachtere weg naar kwantitatieve verkrapping aankondigde, herstelde de markt zich op de dag van de aankondiging van de renteverhoging.

Maar de rally duurde niet lang. Amerikaanse aandelen sloten de week scherp lager af in vergelijking met waar ze sloten op de dag dat de Fed de renteverhogingen doorbracht, wat de vrees deed ontstaan dat de zwakte de komende weken zou kunnen voortduren.

Hoewel er tal van redenen zijn om bearish te zijn, zijn dit enkele redenen diepte tegendeel zeggen:

- Nasdaq 100 wordt ondersteund

- “Markets In Turmoil” – een tegendraadse indicator met een perfect trackrecord

- Waarderingen verbeterd

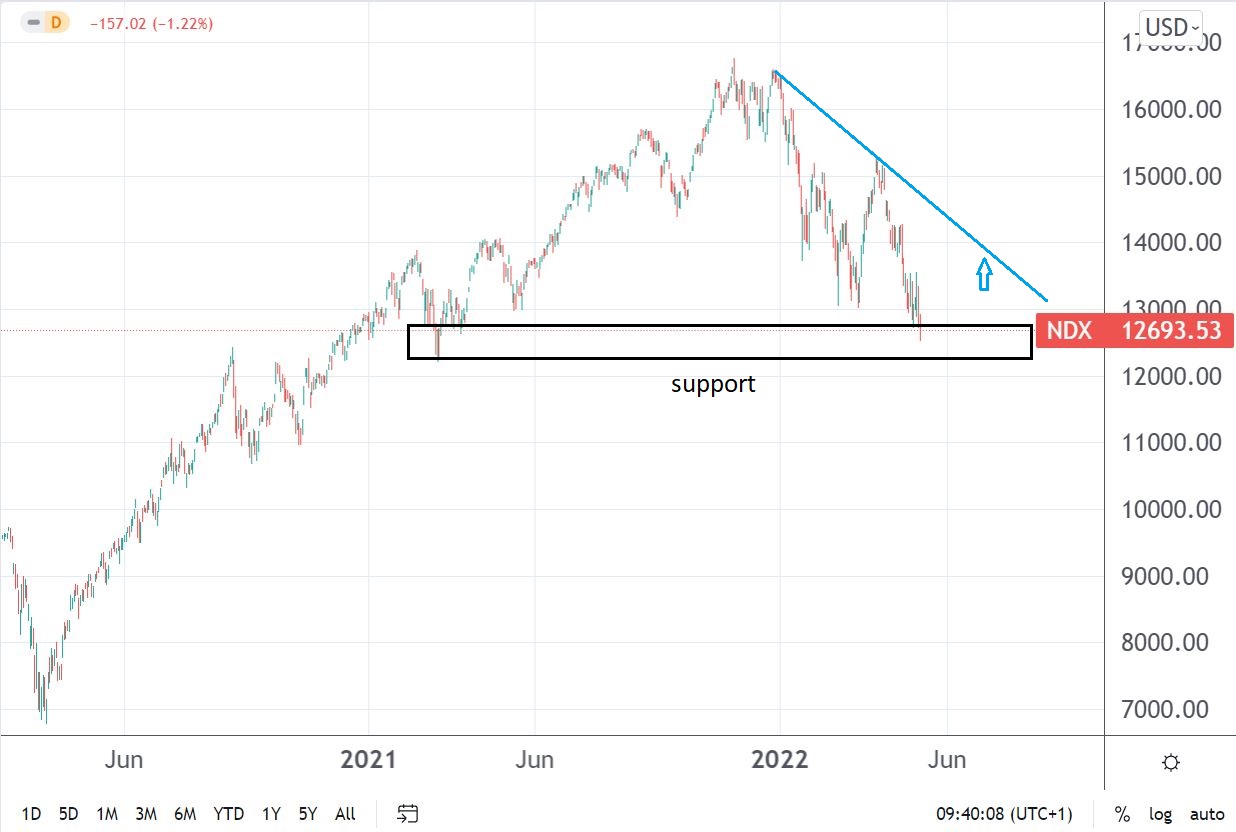

Nasdaq 100 ontmoet ondersteuning

De technologiesector was dit jaar misschien wel het meest getroffen. Na het einde van 2021 op de hoogtepunten, daalde de Nasdaq 100-index enkele duizenden punten.

In nu ontmoette steun in het gebied van 12.700, en een bounce boven de 14.000 zou stieren weer in controle brengen. Met andere woorden, terwijl boven de 12.000 Nasdaq 100 bullish blijft, en een beweging boven de 14.000 zou meer kracht veroorzaken.

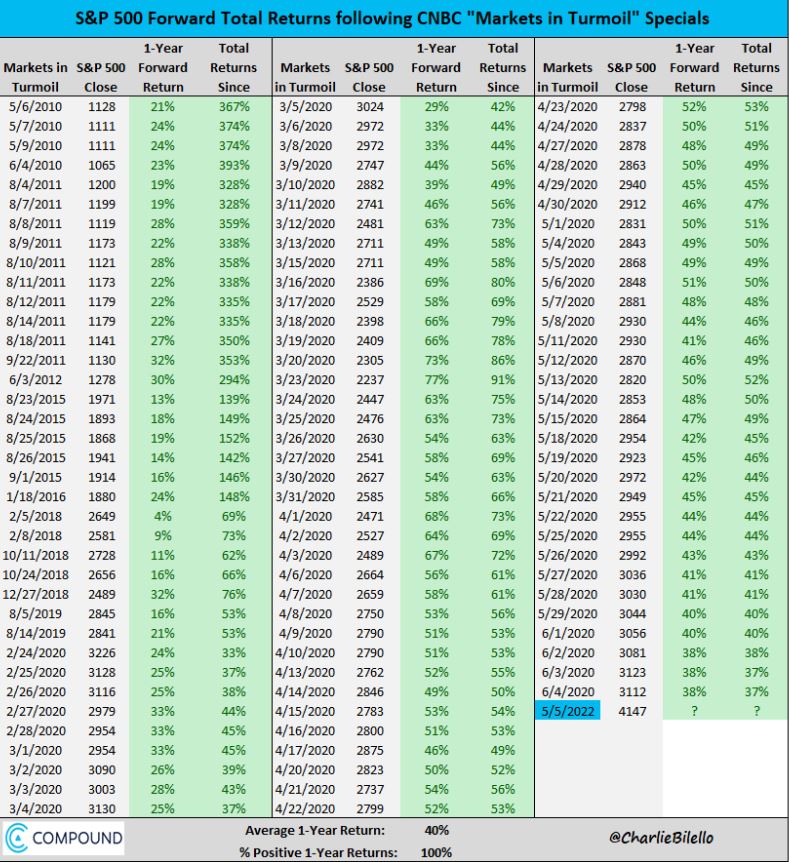

CNBC had de beroemde kop “Markets In Turmoil”

Wanneer aandelen sterk dalen, overheerst paniek. Beleggers verkopen hun participaties uit angst voor meer neerwaartse druk, en financiële media halen de dag des oordeels.

Zo’n kop is de inmiddels beroemde “Markets In Turmoil” van CNBC. De financiële televisie zond het uit op 5 mei, een dag nadat de Federal Reserve haar verklaring over de FOMC had afgegeven, op een moment dat de aandelenmarkt de winsten die in de nasleep van het besluit van de Fed waren behaald, terugdraaide.

Alleen dit is de perfecte tegendraadse indicator.

Elke keer dat deze kop de afgelopen 12 jaar op CNBC verscheen, werd het gevolgd door een scherpe ommekeer op de aandelenmarkt. Als zodanig is het gemiddelde 1-jaarrendement 40% en het percentage 1-jaarrendement 100%.

Met andere woorden: dit is de tegendraadse indicator met een perfect trackrecord.

Waarderingen verbeterd

Tijdens de COVID-19-pandemie veerde de aandelenmarkt op van de initiële dip en steeg naar recordhoogtes. De techsector leidde andere sectoren en de waarderingen bereikten torenhoge niveaus.

Als zodanig biedt de huidige correctie betere waarderingen voor langetermijnbeleggers. Microsoft is nu bijvoorbeeld een bedrijf dat $8,45/aandeel in FCF (vrije kasstroom) genereert en heeft een groeiende omzet van 20%. Ter vergelijking: in 2019 stegen de inkomsten met slechts 15% en had Microsoft $4,34 / aandeel FCF achterop.

Samenvattend, hoewel de uitverkoop in 2022 veel beleggers misschien heeft afgeschrikt, zijn dergelijke correcties niet ongebruikelijk, en verbeterde waarderingen kunnen degenen die bereid zijn om de dip te kopen, verleiden.