Hoe BP (BP) aandelen te kopen in België 2024

BP is een in Londen gevestigd bedrijf dat in de olie- en energiesector zit. Het bedrijf is bezig met de overstap naar groene energie. Vanwege de kapitaalintensieve sector waarin het actief is, moest BP zijn CO2 gerelateerde activa verkopen om voldoende fondsen te werven. In de komende jaren is het bedrijf van plan om verder uit te breiden naar groene energiebronnen, hoewel de meeste van zijn huidige inkomsten genererende activiteiten gerelateerd zijn aan olie en gas.

In de volgende secties maak je kennis met alles wat je moet weten om BP aandelen te kopen. We duiken in een grondige fundamentele analyse die als basis kan dienen voor jouw besluitvormingsproces. Aan het einde van dit artikel ben je dus beter geïnformeerd om te beslissen of BP het juiste aandeel is voor je behoeften, beleggingsdoelstellingen en strategie voor kapitaalgroei.

Hoe Je BP Aandelen Koopt in 5 Eenvoudige Stappen

-

1Bezoek de website van eToro met onderstaande link en meld je aan door je gegevens in te vullen in de verplichte velden.

-

2Vul je persoonlijke gegevens in en vul een korte vragenlijst in voor informatieve doeleinden.

-

3Klik 'storten', kies je favoriete betaalmethode en volg de aanwijzingen om geld op je rekening te zetten.

-

4Zoek je favoriete aandeel en vind de belangrijkste statistieken. Als je eenmaal klaar bent om te investeren, klik je op 'handel'.

-

5Vul het bedrag in wat je wilt investeren en pas je belegging aan om het aandeel te kopen.

Top 3 brokers om in BP te investeren

1. eToro

Er zijn verschillende redenen waarom eToro een plek op onze lijst heeft gewonnen en er wordt aangekondigd dat het een groot marktaandeel heeft bij handelaren. Dankzij de consistentie door de jaren heen heeft eToro het vertrouwen en de loyaliteit gewonnen van meer dan 17 miljoen gebruikers. U kunt onze volledige eToro-recensie hier lezen.

Beveiliging en Privacy

Beveiliging en privacy zijn misschien wel de belangrijkste factoren die uw keuze voor een brokersplatform bepalen. eToro neemt de privacy en veiligheid van zijn gebruikers zeer serieus. Het platform hanteert een grondige beveiligingsprocedure met minder kans op verlies of lekken van informatie. eToro wordt gereguleerd door de Cyprus Securities and Exchange Commission (CySEC) en de Financial Conduct Authority (FCA). Het platform past ook de tweefactorauthenticatiemethode (2FA) toe en gebruikt SSL-codering om inbreuken op de beveiliging te voorkomen.

Kosten & Functies

eToro hanteert een beleid zonder commissie voor deposito's. Om actieve transacties op het platform te promoten, wordt echter een maandelijks bedrag van £ 10 in rekening gebracht voor de inactiviteitskosten. eToro biedt een breed scala aan bezuinigingen op verschillende markten, waaronder forex, aandelen en cryptocurrencies, wat bijdraagt aan een alles-in-één handelservaring.

Omdat het een beginnersvriendelijk platform is, biedt het de kopieerhandelfunctie om beginnende handelaren te helpen gebruik te maken van de geavanceerde handelsstrategieën die door deskundige handelaren worden gebruikt. Het platform zelf biedt ook winnende strategieën om de handel te begeleiden.

| Kostensoort | Kosten |

| Commissie | 0% |

| Aanbetaling | £0 |

| Opnamekosten | £5 |

| Inactiviteitskosten | £10 (maandelijks) |

Pros

- Handelsfunctie kopiëren

- Gebruiksgemak voor zowel nieuwe als ervaren handelaren

- Werking op verschillende financiële markten

- Geen commissiekostenbeleid

Cons

Het aanbod aan klantenservice is beperkt.

2. Capital.com

Capital.com is een gerenommeerde brokerdij die handel op verschillende financiële markten ondersteunt. De bepalingen van de handelsvoorwaarden en de kwaliteit van innovatie en efficiëntie van de werking die wordt geboden door de functies van het platform hebben het een marktaandeel van meer dan 5 miljoen gebruikers opgeleverd. Andere voordelen van het platform zijn geen commissie, lage kosten voor overnachtingen en krappe spreads. U kunt onze volledige Capital.com-recensie hier lezen.

Beveiliging en Privacy

Capital.com is geaccrediteerd door financiële regelgevende instanties, waaronder de FCA, CySEC, ASIC en de FSA, en houdt zich aan de veiligheidsrichtlijnen van de sector om zijn gebruikers te beschermen. Bovendien voldoet het platform aan de PCI-gegevensbeveiligingsnormen om de informatie van klanten te beschermen.

Kosten & Functies

Capital.com is populair vanwege het aanbod van gratis brokersdiensten. Zonder verborgen kosten, inactiviteitskosten of opnamekosten, hanteert Capital.com een transparante vergoedingsprocedure. Het grootste deel van de kosten die door Capital.com in rekening worden gebracht, zijn Spread-kosten.

De mobiele handelsapp van Capital.com heeft een AI-aangedreven tool die klanten gepersonaliseerde transformatie biedt via het detectie-algoritme. Bovendien heeft het platform een efficiënt en responsief klantenondersteuningsteam dat meertalige klanten 24 uur per dag bedient via e-mail, telefoontjes en livechatkanalen.

| Kostensoort | Kosten |

| Commissie | 0% |

| Aanbetaling | £0 |

| Opnamekosten | £0 |

| Inactiviteitskosten | £0 |

Pros

- Responsief klantenondersteuningsteam

- Gebruiksgemak met de MetaTrader-integratie

- Commissievrij handelsbeleid

Cons

CFD's beperkingen.

3. Skilling

Voor een broker die in 2016 is ontstaan, was de reis van Skilling naar de top indrukwekkend. Het platform biedt diensten voor meerdere activatransacties, biedt geavanceerde handelsstrategieën aan ervaren handelaren en biedt commissievrije diensten. U kunt onze volledige Skilling-recensie hier lezen.

Beveiliging en Privacy

Vaardigheden zijn gereguleerd en moeten verantwoording afleggen aan zeer gerenommeerde financiële regelgevende instanties zoals de FSA en CySEC. Bovendien onderhoudt het platform een andere bankrekening voor gelden die door handelaren zijn betaald om de veiligheid van fondsen te verbeteren.

Kosten & Functies

Skilling, zoals eToro en Capital.com, biedt commissievrije diensten. De kosten worden in rekening gebracht als spreads en variëren op basis van het type aandeel. Een ander voordeel van traden op Skilling is flexibiliteit en keuze. Het platform biedt twee soorten accounts voor het traden in CFD's op forex en metalen. De eerste is de Standard Skilling-account met grotere spreads en geen commissies. De Premium-account biedt daarentegen lagere spreads en brengt commissies in rekening voor spotmetaal- en forex CFD-transacties. Daarnaast biedt Skilling functies zoals een demo-account, mobiele apps en een handelsassistent.

| Kostensoort | Kosten |

| Commissie | 0% |

| Aanbetaling | £0 |

| Opnamekosten | Geen vaste kosten |

| Inactiviteitskosten | £0 |

Pros

- Beleid zonder commissiekosten

- Responsief ondersteuningsteam

Cons

- Te technisch voor beginnende handelaren

- Service niet beschikbaar in landen zoals de VS en Canada.

Alles wat je moet weten over BP

BP is een bekende oliemaatschappij. Het bedrijf is onderwerp geweest van een van de grootste bedrijfsschandalen in de geschiedenis en heeft in meer dan een eeuw sinds het ontstaan vele veranderingen weten te overleven. De volgende secties laten je kort kennismaken met de geschiedenis, bedrijfsstrategie en hoe het inkomsten genereert.

Geschiedenis van BP

De geschiedenis van BP begint in het begin van de 20e eeuw als de Anglo-Persian Oil Company, die in meer dan een eeuw sinds de oprichting vele mijlpalen heeft bereikt. Als belegger wil je je misschien concentreren op de prestaties van 1998. Dit was het moment waarop het bedrijf, toen geregistreerd als de British Petroleum Company, fuseerde met de Amoco Corporation en veranderde in 's werelds grootste oliemaatschappij (BP Amoco). In 2000 verwierf BP Atlantic Richfield Company en Burmah Castrol, twee oliemaatschappijen in de VS en het VK, en veranderde haar naam in BP PLC.

Het bedrijf haalde in 2010 de krantenkoppen toen het offshore boorplatform, bekend als Deepwater Horizon, explodeerde en instortte; het was destijds gehuurd door BP en was eigendom van Transocean. Dit veroorzaakte een mediaschandaal toen 11 mensen die dag om het leven kwamen en bijna 5 miljoen vaten olie in de Golf van Mexico terechtkwamen. Het was de grootste olieramp in de geschiedenis. Het bedrijf betaalde na deze gebeurtenis meer dan $ 60 miljard aan boetes.

Wat is de strategie van BP?

Hoewel het bedrijf in 1990-2003 onder de slogan “Beyond Petroleum” massaal in groene energie investeerde, is het hier langzaamaan van afgestapt. In 2012 sloot het bedrijf de zonne-energie eenheid. Sinds kort richt BP zich echter opnieuw op groene stroom en energie. Het is met name gericht op investeringen in CO2-arme energiebronnen, zoals bio-energie en hernieuwbare energiebronnen, om CO2 neutraliteit te bereiken.

BP heeft momenteel drie hoofdactiviteiten: gas en CO2-arme energie, klanten en producten, en productie en activiteiten. Enkele van de belangrijkste strategische activiteiten zijn:

- De CO2-arme energieactiviteiten laten groeien door de portfolio van groene energiebronnen (offshore zonne- en windenergie) uit te breiden;

- Verhogen van het aanbod van smeermiddelen en brandstoffen in groeiende markten;

- Ontwikkel oplossingen voor de volgende generatie, zoals waterstof en duurzame brandstoffen;

- Verbeter de veiligheid en efficiëntie.

Hoe verdient BP geld?

BP is een groep geassocieerde ondernemingen en dochterondernemingen met een gediversifieerde inkomstenstroom. Deze onderzoeken produceren, transporteren en distribueren olie en aardgas. Een groot deel van de inkomsten komt ook uit de productie van onder meer kunststoffen en chemicaliën. Onder verschillende merken genereert BP ook geld met tankstations en buurtwinkels.

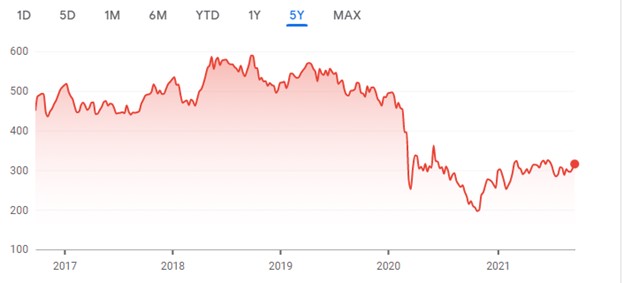

Hoe heeft BP de afgelopen jaren gepresteerd?

Op 28 september 2018 bereikte de aandelenkoers het hoogste niveau in de afgelopen vijf jaar, net iets minder dan £ 5,90. Rond die tijd werd aangekondigd dat BP in het geheim onderhandelde en na de olieramp in 2010 $ 25,5 miljoen aan Mexico betaalde. Maar na dit nieuws begon de aandelenkoers toch weer te dalen en die bleef in een langzame neerwaartse trend tot de pandemie in 2020.

In 2020 wakkerde de pandemie de bezorgdheid van beleggers aan dat het coronavirus de vraag naar olie negatief beïnvloedde, waardoor de prijs van ruwe olie met meer dan 20% daalde. De oliegigant leed onder deze zwakte in de markt en bereikte eind oktober 2020 een laagste prijs ooit van £ 1,88. Deze daling werd voornamelijk veroorzaakt door de negatieve omstandigheden rondom het coronavirus en in tegenstelling tot veel andere aandelen is BP sindsdien niet echt opgekrabbeld.

Bron: Google Finance

Waar kun je BP aandelen kopen?

Als je BP aandelen wilt kopen en deze voor de lange termijn wilt houden, is een van de beste opties om je te registreren bij een online broker. Je hebt dan de keuze voor een gewone handelsrekening of een fiscaal voordelig alternatief, zoals een ISA of SIPP.

Met normale handelsaccounts kun je bestellingen plaatsen en een portefeuille opbouwen op basis van jouw budget. De meeste online brokers bieden tegenwoordig BP aandelen aan, net als vele andere activa. De vereisten om zo'n account te openen, zijn afhankelijk van de broker, maar vereisen meestal kleine minimale stortingen.

Vervolgens kun je kiezen voor een SIPP of een zelfbelegd persoonlijk pensioen als je in het VK woont. Je kunt kiezen waar je in wilt beleggen, door te kiezen uit aandelen, trusts en fondsen. Je kunt tot 100% van je inkomsten naar dit account overmaken, maar slechts £ 40.000 daarvan komt in aanmerking voor belastingvermindering. Je belegging valt onder de belastingaftrek van 20%, dat wil zeggen dat de overheid je helpt bij het opwaarderen van je pensioenrekening. Aangezien het een pensioenrekening zou moeten zijn, heb je geen toegang tot die fondsen vóór je 55 of 57ste verjaardag en pas na 2028.

Als je ten slotte inkomsten wilt genereren en die op elk moment wilt opnemen terwijl je profiteert van belastingvrije inkomsten, kun je als Britse belegger met een nationaal verzekeringsnummer een ISA voor aandelen openen. Je kunt je activa kiezen en het geld vervolgens op elk moment opnemen zonder belasting te betalen.

BP fundamentele analyse

Of je nu van plan bent te beleggen voor je pensioen of voor een sneller doel, het is belangrijk om een fundamentele analyse uit te voeren van de gekozen activa. Dit helpt je om een weloverwogen inschatting te maken of de strategie van het bedrijf levensvatbaar en duurzaam is en welk rendement je met je investering kunt behalen.

De inkomsten van BP

Het belang van het analyseren van de inkomsten van een bedrijf kan niet genoeg worden benadrukt. Wanneer het bedrijf omzetgroei meldt, stijgt de aandelenkoers natuurlijk. Dit komt omdat het aan de ene kant de waarde van het bedrijf verhoogt; aan de andere kant betekent een stijging van de inkomsten nu waarschijnlijk ook een stijging van de inkomsten in de toekomst, aangezien het bedrijf de groei kan voortzetten of het geld kan herinvesteren om zijn ontwikkeling voort te zetten. Als gevolg hiervan wordt omzetgroei geassocieerd met opwaartse druk op de aandelenkoers.

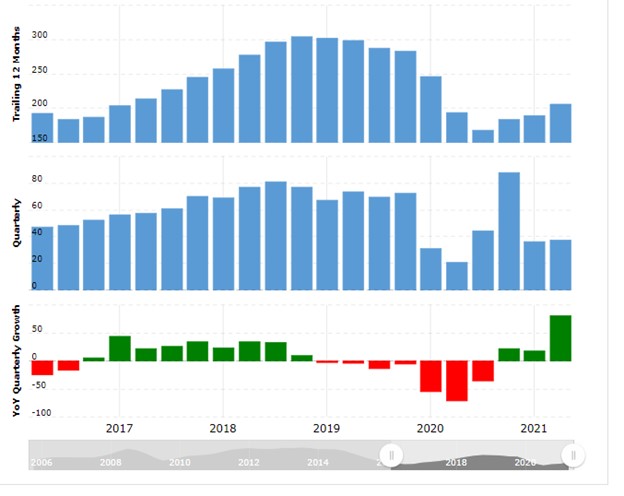

De inkomsten van BP zijn te vinden in de financiële overzichten op haar website of door toegang te krijgen tot de aandelen op het platform van de broker. Hieronder vind je een overzicht van de omzet en omzetgroei. Zoals verwacht daalde de omzet als gevolg van de pandemie van $ 303 miljard in 2019 tot slechts $ 168 miljard in 2020. Op basis van onderstaande figuur lijkt de omzetgroei zich snel te herstellen nu de zorgen over het coronavirus wegebben.

Bron: Macrotrends

De winst per aandeel van BP

De winst per aandeel, ook wel EPS of WPA-ratio genoemd verwijst naar hoeveel van de winst van BP per aandeel aan elke belegger wordt uitgekeerd. Je vindt deze ratio al op de jaarrekening van het bedrijf of op het platform van je broker.

De WPA wordt vaak door beleggers gebruikt om de financiële kracht van een bedrijf te duiden - hoe hoger de WPA, hoe meer geld het bedrijf heeft, en een deel van dit geld moet worden uitgekeerd aan de aandeelhouders, terwijl het resterende bedrag "de ingehouden winst" wordt bewaard voor investeringen of andere zakelijke activiteiten. De winst per aandeel van BP in het tweede kwartaal van 2020 was negatief, hoewel het bedrijf daarna weer op het goede spoor kwam en sindsdien tot op het moment van schrijven elk kwartaal de marktvoorspellingen versloeg.

K/W-verhouding van BP

De koers-winstverhouding vertelt je de prijsveelvoud en wordt door beleggers gebruikt om de waarde van de aandelen van een bedrijf te bepalen. In eenvoudige bewoordingen kan een hoge K/W-ratio in vergelijking met branchegenoten of de rest van de sector betekenen dat het bedrijf overgewaardeerd is (waardoor de prijsstelling naar verwachting zal corrigeren), terwijl een lage K/W-ratio betekent dat het bedrijf ondergewaardeerd is (dus kopen zou nu een geweldige kans kunnen zijn).

De K/W-ratio van BP is bijvoorbeeld 10,24, terwijl die van Chevron, een van zijn concurrenten, op het moment van schrijven 53,72 is. Zonder andere aspecten in overweging te nemen, mag je ervan uitgaan dat BP momenteel ondergewaardeerd is, vooral omdat het aanzienlijk lager wordt verhandeld dan de hoogste prijs in vijf jaar. Als alternatief kunnen beleggers denken dat Chevron in de toekomst een hoog groeipercentage zal hebben, wat de hogere P/E-ratio rechtvaardigt. Om hier een beter inzicht in te krijgen, moet je wel dieper onderzoek doen naar BP en de marktomstandigheden.

Dividendrendement van BP

BP staat bekend om zijn royale dividendbeleid. De eerste dividendverlaging vond plaats na de ramp met Deepwater Horizon in 2010, toen het bedrijf zijn dividendbetalingen voor een paar kwartalen wijzigde. Vervolgens verlaagde BP in 2020 het kwartaaldividend met 50%, tot een dividendrendement van slechts 5,35% (tegenover 10,7% een jaar eerder).

Het bedrijf verminderde zijn dividendrendement aanzienlijk omdat het zijn focus verlegde van olie- en gasproductie naar groene energie. Destijds meldde BP dat er tot 2030 naar schatting $ 500 miljoen tot $ 5 miljard per jaar aan schonere energie zal worden besteed.

Aan de ene kant betekende dit minder inkomsten voor langetermijnbeleggers. Aan de andere kant behield de onderneming dit kapitaal om haar groeistrategie te voeden, wat via kapitaalgroei een meerwaarde zou kunnen betekenen voor de aandeelhouders.

In augustus 2020 maakte het bedrijf officieel bekend dat het afscheid wilt nemen van de reputatie van een internationale oliemaatschappij om een geïntegreerd energiebedrijf te worden. Het is dus mogelijk dat dividendzoekende investeerders dit aandeel geen geschikte keuze vinden, aangezien het bedrijf hoogstwaarschijnlijk zijn inkomsten zal herinvesteren om de belofte kracht bij te zetten in plaats van ze onder beleggers te verdelen.

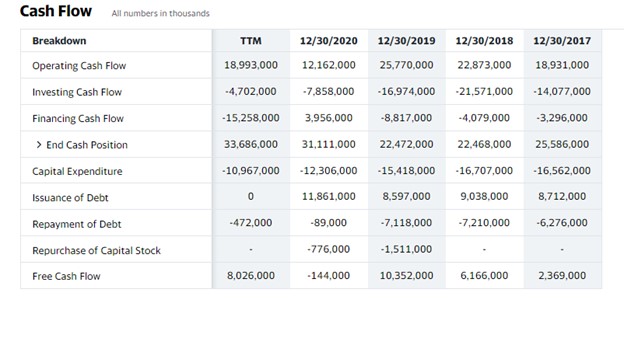

Cashflow van BP

De cashflow van BP en dus ook de financiële kracht van BP behoorden lange tijd tot de zwakste in de sector. Dit komt door de hoge schuld van het bedrijf, die in 2021 ongeveer vier keer zo hoog was als de schuld van bijvoorbeeld Chevron – wiens financiële positie waarschijnlijk de sterkste is in de hele sector.

De kapitaalstructuur van BP was gebaseerd op 45% langlopende schulden. Om zijn positie te verbeteren, heeft het bedrijf zijn activa snel verkocht om meer cash te genereren. Het streeft naar een doel van $ 25 miljard aan desinvesteringen tegen 2025, voornamelijk door de verkoop van op CO2 gebaseerde activa om zijn groene energiestrategie te voeden. Toch is enige voorzichtigheid geboden – BP's belangrijkste inkomstenbron blijft nog steeds olie en gas, dus te veel verkopen in een korte tijd zou de cashflow kunnen stimuleren, maar kan de belangrijkste inkomsten genererende activiteiten ook onder druk zetten.

Bron: Yahoo! Finance

Waarom BP aandelen kopen?

In de loop der jaren heeft BP zichzelf verschillende keren hervormd. Ondanks de ramp met de Deepwater Horizon is het bedrijf erin geslaagd om alle ups en downs van de oliemarkt te doorstaan, heeft het activa verkocht om zijn financiële positie te verbeteren en talrijke kansen benut.

Toch moet voorzichtig worden omgegaan met de massale desinvestering om over te schakelen op groene energie - het voelt als een déjà vu, toen het bedrijf tot 2003 in groene energie investeerde om vervolgens alles te verkopen. Ook kan het haasten van desinvesteringen te midden van een slechte oliemarkt en de door het coronavirus veroorzaakte crisis lijken alsof het bedrijf laag verkoopt om alleen hoog te kopen.

Toch kan er nog steeds een positief argument gemaakt worden voor BP. Hier zijn enkele redenen:

- De financiële positie zal naar verwachting versterken naarmate het zijn groeistrategie voortzet;

- Door investeringen in groene energie is het bedrijf minder afhankelijk van de prijs van ruwe olie, waardoor de koers van het aandeel minder samengaat met deze volatiele markt;

- Streeft ernaar zijn investeringen in groene energie 20 keer te verhogen (vergeleken met het niveau van 2019);

- De aandelenkoers van BP ligt ver onder zijn recordhoogtes en dat kan duiden op onderwaardering; de inspanningen van investeerders zouden in de toekomst gemakkelijk vruchten kunnen afwerpen als BP erin zou slagen zijn groene energiestrategie te realiseren.

Tip van een expert voor het kopen van BP aandelen

“ Als je BP aandelen wilt kopen, kun je overwegen om te kijken hoe het bedrijf de aandelenkoers van vóór de pandemie kan herstellen. Gezien de financiële positie en bedrijfsstrategie op lange termijn, kan het bedrijf in de toekomst mogelijk weer opveren. Dit kan alleen gebeuren als de investeringen in groene energie zijn vruchten afwerpen, aangezien het momenteel ook de meeste van zijn inkomsten genererende oliegerelateerde activa verkoopt. De hoge gas- en olieprijzen in 2021 lijken een uitgelezen kans voor het bedrijf om meer cash te genereren en te blijven investeren in alternatieve energiebronnen. ”

5 dingen die je moet overwegen voordat je BP aandelen koopt

Je geld inzetten op een aandeel dat kan stijgen of dalen is een uitdagende beslissing die niet zo lichtvaardig moet worden genomen. Om je te helpen een kostbare fout te voorkomen, hebben we een aantal andere aspecten op een rijtje gezet die je moet weten voordat je in BP aandelen belegt.

1. Begrijp het bedrijf

Je geld investeren in een bedrijf dat je op sociale media hebt gezien, is een gok en dus niet per se een goed idee – en dat geldt ook voor beleggen in een bedrijf "waar je wel eens wat van hebt gehoord". Om vertrouwen te krijgen in je beslissing, is het belangrijk om het bedrijf begrijpen door een gedegen onderzoek te doen. Begin met het leren begrijpen van de CEO - aangezien deze persoon aan het roer staat, kan de CEO de groeiplannen van het bedrijf maken of breken. Controleer hun carrièrestappen, bekijk het bedrijfsmodel en de strategie en vergelijk het bedrijf in de bredere markt door naar voordelen ten opzichte van de concurrentie te kijken.

2. Begrijp de basisprincipes van beleggen

Je moet begrijpen hoe beleggen verschilt van sparen of handelen. Het wordt aanbevolen om jezelf vertrouwd te maken met alle financiële voorwaarden die je nodig hebt om je portefeuille te creëren en te onderhouden, zoals de afweging tussen risico en beloning, diversificatie, hoe je orders plaatst, verschillende soorten orders en hoe je verschillende risicobeheertools gebruikt om je kans op succes te vergroten.

3. Kies zorgvuldig je broker

Vervolgens is het kiezen van je broker een cruciale stap. Er zijn veel soorten online brokers en platforms, en ze zijn allemaal gemaakt voor verschillende doeleinden. Als langetermijnbelegger wil je bijvoorbeeld misschien kiezen voor een broker in plaats van een aanbieder van CFD's (contract for difference) met toegang tot BP aandelen. Om de blootstelling aan de risicovolle energiesector te verminderen, wil je misschien andere activaklassen aan je portefeuille toevoegen, zoals beursgenoteerde fondsen, andere aandelen, obligaties en zelfs grondstoffen. Het platform van de broker moet onder andere gebruiksvriendelijk, niet duur en helemaal gereguleerd zijn om een goede beleggingservaring in een veilige omgeving te garanderen.

4. Bepaal hoeveel je wilt investeren

Als je dit leest, heb je waarschijnlijk al wat spaargeld. In plaats van te wachten tot de inflatie je geld opslokt, kun je meteen beginnen met beleggen. De meeste brokers hebben tegenwoordig zeer lage minimale stortingen, waardoor je met bijna elk budget kunt beginnen. Als je een groot bedrag hebt, zorg er dan voor dat je beetje bij beetje (en in verschillende activa) investeert om je risico laag te houden. Voor een klein budget beleggingsrekening kun je beginnen met wat je hebt - je geld zal snel oplopen, zodat je je kapitaal kunt blijven laten groeien.

5. Bepaal een doel voor je investering

Tijdsduur is cruciaal in de beleggingswereld - je moet het doel van je investering weten, omdat verschillende doelstellingen betekenen dat je vroeg of laat geld nodig hebt, en dan moet je er wel toegang toe hebben. Je wilt bijvoorbeeld de komende drie decennia misschien beleggen voor je pensioen. Als alternatief kan het zijn dat je je kapitaal moet laten groeien om in de komende vijf jaar een huis te kopen. Deze tijdshorizon helpt je ook bij het vinden van de juiste activa voor je portefeuille, op basis van groeivooruitzichten en verwachte jaarlijkse rendementen.

De bottom line bij het kopen van BP aandelen

Uiteindelijk is BP een oliegigant met een onzekere toekomst. Op korte termijn zal het succes ervan hoogstwaarschijnlijk afhangen van stijgende gas- en olieprijzen. Economisch herstel na de pandemie wordt geassocieerd met positieve olieprijzen, dus de aandelenkoers van BP kan binnenkort hogere niveaus bereiken.

Op de lange termijn hangt het herstel van BP echter alleen af van het vermogen om af te stappen van olie en gas en zich te concentreren op groene energie. Toch zijn er veel onbekende factoren die van invloed kunnen zijn op het vermogen om te transformeren. Op het moment van schrijven lijken beleggers nog steeds terughoudend als het gaat om BP – wat mogelijk verklaart waarom de aandelenkoers de stijgingen van de ruwe olieprijzen in 2021 niet kon bijhouden.

Als je echter toch denkt dat BP alles in huis heeft om opnieuw een uitdaging in de nu al 100-jarige geschiedenis te overwinnen, kun je de aandelen gemakkelijk kopen door je te registreren bij de door jou gekozen broker en een bestelling te plaatsen. Als je meer bronnen en informatie nodig hebt om andere activa te vinden die jouw zuurverdiende centjes waard zijn, kun je ook onze andere pagina's bekijken.

Alternatieve aandelen

Veel gestelde vragen

-

Risico en rendement van beleggingen zijn niet te scheiden. Een goed begrip van risico- en risicobeperkingstechnieken kan je helpen de kansen te begrijpen die worden geboden door verschillende beleggingsbenaderingen. Afhankelijk van je beleggingsstrategie kun je vele verschillende risicobeheertools gebruiken. Beginners kunnen bijvoorbeeld diversificatie, positiebepaling en activaspreiding gebruiken om het risico te verminderen. Meer ervaren beleggers kunnen derivaten zoals contracts for difference, opties en futures gebruiken om hun langetermijnposities af te dekken.

-

Langetermijnbeleggers gebruiken de fundamentele analyse om verkeerd geprijsde activa te vinden. De fundamentele analyse is echter veel meer dan het interpreteren van financiële gegevens uit bedrijfsrapporten. Over het algemeen gebeurt deze analyse vanuit een macro (economisch) tot micro (bedrijfsspecifiek) perspectief om erachter te komen of BP ondergewaardeerd of overgewaardeerd is. Je kunt dus beginnen met het analyseren van zoveel mogelijk openbare informatie om de intrinsieke waarde en duurzaamheid van BP beter te begrijpen, en deze informatie te projecteren op het algemene economische en politieke landschap.

-

BP keert elk kwartaal dividenden uit. Je kunt de exacte ex-dividenddata vinden op de officiële website van BP. Dit komt omdat dividenden pas worden uitbetaald nadat de kwartaalresultaten zijn vrijgegeven - en dat is wanneer je erachter komt hoeveel het dividend voor de periode is.

-

Een CO2-neutrale strategie betekent dat de uitstoot van broeikasgassen van het bedrijf wordt gecompenseerd door de inspanningen om de uitstoot over een bepaalde periode te verwijderen. Dit resulteert in een “netto nul” uitstoot van broeikasgassen.

-

BP was tot 1987 grotendeels in handen van de Britse overheid. Nu is het een naamloze vennootschap die eigendom is van zowel institutionele als particuliere beleggers. Enkele voorbeelden van institutionele beleggers zijn Goldman Sachs, BlackRock Investment Management en de Vanguard Group.

-

BP is genoteerd aan de London Stock Exchange (LSE). Afhankelijk van je broker vind je deze mogelijk ook op andere beurzen, zoals de Frankfurt Stock Exchange (BPE) en de New York Stock Exchange (BP).