Hoe Swiss Life (SLHN) aandelen te kopen in België 2024

Swiss Life is de grootste aanbieder van levensverzekeringen in Zwitserland. Het bedrijf werd in 1857 opgericht als Rentenanstalt, maar veranderde in 2004 de naam in Swiss Life. Swiss Life, een van Europa's toonaangevende aanbieders van verzekeringen, biedt verschillende levens-, pensioen-, lijfrente- en ziektekostenverzekeringen aan individuele en institutionele klanten.

Het bedrijf biedt ook dekking voor arbeidsongeschiktheid, evenals ongevallen- en ziektekostenverzekeringen, aansprakelijkheids- en motorrijtuigenverzekeringen en betalingsbeschermingsverzekeringen. Het werd in 1997 een beursgenoteerd bedrijf en werd genoteerd aan de Zwitserse beurs. Het aandeel is een van de 20 componenten van de Swiss Market Index (SLHN). Deze handleiding vertelt je hoe je Swiss Life aandelen kunt kopen en waarom je dat misschien zou willen, op basis van verschillende technische en fundamentele analysefactoren.

5 stappen om direct Cryptocurrency te kopen!

-

1Bezoek onze aanbevolen platform om crypto te kopen door op de onderstaande knop te klikken.

-

2Vul je gegevens in de verplichte velden in om een nieuwe account aan te maken.

-

3Stort uw account met your preferred payment method en bevestig uw nieuwe balans.

-

4Kies your favourite crypto coin en selecteer een "Instant / Market Order” om het meteen te kopen.

-

5Voer het bedrag dat u wilt kopen (crypto je het equivalent in te zien) en bevestig uw bestelling!

Best beoordeelde brokers om Swiss Life-aandelen te kopen

1. eToro

eToro is een van de meest prominente sociale investeringsnetwerken, met de missie om de kennis en ervaring van investeerders met betrekking tot financiën te verbeteren. Sinds de oprichting in 2007 is eToro het belangrijkste investeringsplatform voor beginnende en ervaren handelaren geworden, met een gebruikersbestand van meer dan 17 miljoen. U kunt onze volledige eToro-recensie hier lezen.

Beveiliging en Privacy

Bij het kiezen van een investeringsplatform is de beveiliging een van de belangrijkste factoren om te overwegen. Aangezien eToro wordt gereguleerd door de Financial Conduct Authority (FCA) en de Cyprus Securities and Exchange Commission (CySEC), kunt u er zeker van zijn dat uw geld en persoonlijke gegevens veilig zijn. Bovendien versleutelt eToro SSL alle inzendingen om te voorkomen dat hackers vertrouwelijke informatie proberen te onderscheppen. Ten slotte heeft het platform tweefactorauthenticatie (2FA) om ervoor te zorgen dat de accounts van de gebruikers veilig zijn.

Kosten & Functies

Zowel onervaren als ervaren beleggers kunnen profiteren van het uitgebreide aanbod van geavanceerde handelsmethoden van eToro. Beginners in traden kunnen bijvoorbeeld profiteren van CopyTrading die beschikbaar is op eToro, omdat ze hiermee de acties van meer ervaren traders kunnen nabootsen. Degenen met al wat handelservaring zullen blij zijn met de toegang die eToro biedt tot vele markten, zoals aandelen, valuta en cryptocurrencies. allemaal vanaf één platform. eToro is ook een commissievrije service. Het platform brengt echter een maandelijks bedrag van £ 10 in rekening voor inactiviteit om actieve transacties op het platform te promoten.

| Kostensoort | Kosten |

| Commissie | 0% |

| Opnamekosten | £5 |

| Inactiviteitskosten | £10 (maandelijks) |

| Aanbetaling | £0 |

Pros

- Trade functies kopiëren

- SSL-codering om gebruikersinformatie te beschermen

- Handelen is commissievrij

Cons

- Gelimiteerde klantenservice.

2. Capital.com

Capital.com, opgericht in 2016, is een uitstekende multi-asset broker. Met meer dan 5 miljoen gebruikers heeft het zichzelf gevestigd als een goedkoop platform met lage overnachtingskosten, krappe spreads en 0% commissie. U kunt onze volledige Capital.com-recensie hier lezen.

Beveiliging en Privacy

Capital.com is een door FCA, CySEC, ASIC en NBRB gelicentieerd bedrijf dat zich toelegt op het bieden van de meest effectieve handelservaring ter wereld. Het laat zien dat de gegevens van gebruikers zijn beveiligd en verborgen op Capital.com, aangezien de site strikte criteria volgt om dit doel te bereiken. Capital.com neemt de beveiliging van klantgegevens serieus, en een manier om dit te doen is door te voldoen aan de PCI-gegevensbeveiligingsnormen.

Kosten & Functies

Capital.com biedt een breed scala aan gratis brokersdiensten. Haar financiële beleid is transparant. Eventuele kosten die u maakt, worden duidelijk gemaakt voordat u ze betaalt. De belangrijkste kosten van Capital.com zijn afkomstig van spreadkosten, die vaak laag zijn in vergelijking met concurrenten. De mobiele handelsapp van de broker beschikt over een AI-aangedreven tool die klanten gepersonaliseerde handelsinformatie geeft door gebruik te maken van een detectie-algoritme. Bovendien kunnen meertalige klanten van Capital.com contact opnemen met een vertegenwoordiger via e-mail, telefoon of live chat.

| Kostensoort | Kosten |

| Aanbetaling | £0 |

| Commissie | 0% |

| Inactiviteitskosten | £0 |

| Opnamekosten | £0 |

Pros

- Efficiënte e-mail- en chatondersteuning

- MetaTrader-integratie

- Commissievrij handelen

Cons

- Grotendeels beperkt tot CFD's.

3. Skilling

Skilling is een multi-asset broker met een aanzienlijke groei. De broker biedt uitstekende handelsvoorwaarden met betrekking tot platformfuncties en producten die beschikbaar zijn voor ervaren handelaren. Skilling biedt nu zes jaar na de oprichting Forex-, CFD-, Aandelen- en cryptocurrency-handel aan individuele beleggers. U kunt onze volledige Skilling-recensie hier lezen.

Beveiliging en Privacy

Wanneer u op zoek bent naar een broker zoals Skilling, is het essentieel om de wettelijke status van de broker te controleren. Skilling wordt beheerd door de Financial Conduct Authority (FCA) en de Cyprus Securities and Exchange Commission (CySEC). Bovendien wordt het geld dat handelaren op hun Skilling-rekeningen storten, bewaard bij een volledig onafhankelijke financiële instelling. Voor maximale veiligheid maakt Skilling hiervoor alleen gebruik van financiële instellingen van het hoogste niveau. Tier 1-kapitaal is de industriële maatstaf voor het meten van de soliditeit van een bank.

Kosten & Functies

Skilling brengt geen commissies in rekening voor het handelen in aandelen, indices of cryptocurrencies. Het platform brengt spreads in rekening die variëren op basis van het aandeel, maar die doorgaans zeer redelijk zijn. Skilling biedt twee verschillende accountopties voor de handel in FX en metalen CFD's. Het Standard Skill-account heeft aanzienlijk grotere spreads, maar geen commissies. De Premium-account brengt commissies in rekening op spotmetaal- en FX CFD-transacties voor verminderde spreads. Daarnaast biedt Skilling een demo-account, mobiele applicaties en een handelsassistent.

| Kostensoort | Kosten |

| Commissie | £0 |

| Opnamekosten | Varieert |

| Inactiviteitskosten | £0 |

| Aanbetaling | £0 |

Pros

- Zeer goede platformkeuze

- Demo accounts

Cons

- Hoge spreiding

- Service is niet beschikbaar in veel landen, waaronder de VS en Canada.

Alles wat je moet weten over Swiss Life

In dit deel van het artikel gaan we dieper in op Swiss Life en de geschiedenis, bedrijfsstrategie, methoden voor het genereren van inkomsten en de koersprestaties van de afgelopen jaren.

De geschiedenis van Swiss Life

De coöperatie Rentenanstalt werd in 1857 opgericht door Conrad Widmer. Het was de eerste levensverzekeringsmaatschappij in Zwitserland, die werd ondersteund door garanties van Credit Suisse Group AG. De ontwikkeling van de coöperatie werd in het begin beïnvloed door Alfred Escher, een prominente politicus uit Zürich die wilde dat Zwitserse gezinnen verzekerd waren tegen de onzekerheden van het leven.

De coöperatie Rentenanstalt verkreeg in 1866 een vergunning om in Pruisen te opereren en een jaar later opende zij haar activiteiten in Hamburg en Bremen. Van daaruit groeide het bedrijf door vestigingen en dochterondernemingen te openen en ook financiële diensten en pensioenuitvoerders over te nemen. Tussen 1866 en 1987 breidde de Rentenanstalt zich uit naar België, Luxemburg, Frankrijk, Italië, Nederland, het Verenigd Koninkrijk en Spanje.

In 1988 nam het bedrijf de verzekeringsmaatschappij La Suisse in Lausanne over en in 1997 werd Rentenanstalt een naamloze vennootschap, waarvan de aandelen op de SMI werden gezet. Het bedrijf veranderde in 2004 zijn naam in Swiss Life.

Wat is de strategie van Swiss Life?

Swiss Life biedt levensverzekeringen, risicoverzekeringen, pensioenverzekeringen en financiële oplossingen (ook vermogensbeheer) voor particuliere en zakelijke klanten in Zwitserland en andere delen van Europa. Het bedrijf beheert ook activa, doet herverzekeringen en biedt adviesdiensten aan institutionele klanten.

Swiss Life concentreert zich op vier strategische richtingen: focussen op voorkeurssegmenten, aantrekkelijke aanbiedingen promoten, klantrelaties verbeteren en productiviteit verhogen. Om dit te bereiken, distribueert het bedrijf zijn producten via zijn agenten, financiële adviseurs en distributiepartners. Het is zowel internationaal en in Zwitserland actief onder merknamen Swiss Life Select, Horbach, Chase de Vere, Proventus, Fincentrum en Tecis advisors.

Hoe verdient Swiss Life geld?

Zoals bij elke verzekeringsmaatschappij verdient Swiss Life geld met de premies die het in rekening brengt voor verzekeringsdekking. Ook verdient het segment vermogensbeheer geld aan de beheervergoedingen die het voor zijn diensten in rekening brengt. De onderneming herbelegt die premies en beheervergoedingen vervolgens in andere rentegenererende activa. Het minimaliseren van marketing- en administratieve kosten helpt het bedrijf om zijn inkomsten te maximaliseren.

Hoe heeft Swiss Life de afgelopen jaren gepresteerd?

Het aandeel heeft de afgelopen jaren relatief goed gepresteerd. In de afgelopen vijf jaar werd de prijs van € 237 in de derde week van september 2016 meer dan verdubbeld tot het hoogste punt ooit van € 503 in februari 2020, voordat het in maart 2020 tot onder de € 291 crashte, vlak na het begin van de coronaviruspandemie.

Sindsdien herstelde het aandeel zich snel. Het heeft op het moment van schrijven echter nog niet het pre-pandemische hoogtepunt bereikt. Op 18 september 2021 sloot het aandeel op € 458. Zie de grafiek hieronder:

Bron: Yahoo! Finance

Waar kun je Swiss Life aandelen kopen?

Swiss Life aandelen worden verhandeld op de Swiss Stock Exchange, dus koop je ze via een broker die toegang heeft tot die beurs. Dit kan een in Zwitserland gevestigde broker zijn of een van de grote internationale brokers die toegang hebben tot verschillende grote beurzen over de hele wereld.

Een aantal van deze brokers bieden alleen de standaard handelsrekeningen aan, maar sommige bieden ook fiscaal voordelige pensioenfondsrekeningen, zoals de ISA- en SIPP-aandelenrekeningen in het VK. Mogelijk kun je Swiss Life DR ook kopen bij je eigen bank in jouw land via hun aandelenhandel.

Het is belangrijk op te merken dat het kopen van aandelen je eigendom van een stukje van het bedrijf geeft, terwijl het handelen in aandelen via een spread bet of CFD handelsplatform dat niet doet; want dat is speculeren over de prijsrichting. Bij sommige grote CFD platforms kun je echter ook echte aandelen kopen.

Swiss Life fundamentele analyse

De fundamentele analyse is een methode om een aandeel te evalueren door de activiteiten van het bedrijf te bestuderen en zo de financiële gezondheid en intrinsieke waarde ervan te kennen. Er zijn veel factoren die beleggers in overweging nemen bij het evalueren van een aandeel met de fundamentele analyse.

Sommige van die factoren zijn niet meetbaar, bijvoorbeeld bedrijfsbeheer en goodwill. We zullen ze in deze handleiding daarom niet behandelen. Onze focus ligt op meetbare financiële statistieken, zoals de omzet van het bedrijf, de winst per aandeel, de K/W-ratio, het dividendrendement en de cashflow.

De inkomsten van Swiss Life

Inkomsten is de hoeveelheid geld die een bedrijf genereert door zijn producten of diensten te verkopen voordat de verkoopkosten en andere uitgaven worden afgetrokken, om zo tot de winst te komen. Je ziet het bovenaan de resultatenrekening, daarom wordt het vaak de bovenste regel genoemd.

Bedrijven die een jaarlijkse omzetgroei realiseren, zijn doorgaans aantrekkelijk voor investeerders. De omzet van Swiss Life voor het fiscale jaar 2020, dat eindigde op 30 december 2020, daalde met 11,9% tot € 21,1 miljard vergeleken met de omzet van het fiscale jaar 2019 van € 23,6 miljard. Dit kan echter worden toegeschreven aan de impact van de pandemie van het coronavirus.

Bron: Yahoo! Finance

De winst per aandeel van Swiss Life

Inkomsten zijn de winsten die een bedrijf maakt na aftrek van alle kosten van het zakendoen in een bepaalde boekhoudperiode. De winst per aandeel (WPA) is echter belangrijker voor jou als belegger omdat het de inkomsten beschouwt die aan elk aandeel van het bedrijf kunnen worden toegeschreven.

Je kunt de winst per aandeel van Swiss Life berekenen door de totale inkomsten van het bedrijf te delen door het totale aantal gewone uitstaande aandelen. Maar dat hoeft niet, want je kunt het vinden op de website van je broker of op een van de grote financiële websites. Op het moment van schrijven is de WPA 32,78. Dit kun je vervolgens vergelijken met concurrenten om erachter te komen of dit past bij jouw investeringsbehoeften.

K/W-ratio van Swiss Life

De koers-winstverhouding (K/W) is een financiële ratio die de aandelenkoers van het bedrijf vergelijkt met de winst per aandeel. Je berekent het door de huidige aandelenkoers van het bedrijf te delen door de WPA, maar je hoeft dit niet zelf te doen, omdat de informatie al op financiële websites staat.

Over het algemeen geldt dat wanneer een aandeel een zeer hoge K/W-ratio heeft, het als overgewaardeerd wordt beschouwd. Net zoals een aandeel met een lage ratio als ondergewaardeerd beschouwd wordt. Maar in sommige gevallen verwachten beleggers in de toekomst hogere winsten en kunnen ze aandelen met een hoge ratio alsnog interessant zijn.

Op het moment van schrijven is de K/W-ratio van Swiss Life 12,62; ter vergelijking, de K/W-ratio van de S&P 500 is 31,25, wat betekent dat de voor de totale aandelenmarkt een hogere groei verwacht wordt dan Swiss Life. Toch kan het bedrijf aantrekkelijk zijn voor waardebeleggers.

Dividendrendement van Swiss Life

Sommige bedrijven keren driemaandelijks, halfjaarlijks of jaarlijks dividend uit aan hun aandeelhouders. Als een bedrijf dividenden declareert, stijgt normaal gesproken de aandelenkoers van het bedrijf. De reden is dat beleggers proberen een aandeel te bemachtigen om in aanmerking te komen voor de dividenden. Na de ex-dividenddatum begint het aandeel te dalen, want dan hoeven mensen niet meer te profiteren van de dividenden.

Als de totale jaarlijkse dividenden van een bedrijf worden uitgedrukt als een percentage van de aandelenkoers, wordt dit dividendrendement genoemd. Als een bedrijf bijvoorbeeld een totaal dividend uitkeert van $ 1,50 voor het jaar waarin de aandelenkoers $ 30 is, zou het dividendrendement 5% zijn. Om te weten of beleggen in het aandeel zinvoller is dan je geld op de bank te houden, vergelijk je het rendement met de geldende rente. Swiss Life keert sinds 1997 jaarlijkse dividenden uit. Het op het moment van schrijven laatste uitgekeerde dividendrendement was 4,59%.

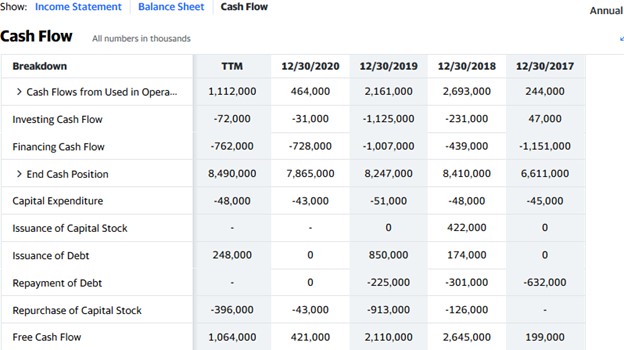

Cashflow van Swiss Life

Het kasstroomoverzicht is een overzicht van hoe een bedrijf geldmiddelen en kasequivalenten genereert en uitgeeft. Het is een van de drie financiële overzichten die je kunt gebruiken om een bedrijf te analyseren. Je kunt het kasstroomoverzicht naast de andere financiële overzichten zien in de financiële sectie van de bedrijfsinformatie op de website van je broker of op financiële websites zoals Yahoo! Finance.

Het belangrijkste cijfer is misschien wel de vrije kasstroom, die het bedrag aan contanten en equivalenten weergeeft dat het bedrijf heeft achtergelaten na het afhandelen van grote uitgaven, zoals gebouwen, apparatuur en andere rekeningen. Het is het vrije geld dat het bedrijf kan gebruiken om dividenden uit te betalen, schulden af te betalen of expansie te financieren.

Uit het onderstaande kasstroomoverzicht van Swiss Life kun je zien dat het bedrijf aan het einde van het fiscale jaar 2020 ongeveer $ 3,6 miljard aan vrije contanten had.

Bron: Yahoo! Finance

Waarom Swiss Life aandelen kopen?

Swiss Life is de grootste levensverzekeraar in Zwitserland en een van de grootste in Europa. Het bedrijf is al meer dan een eeuw actief in het vak en heeft een succesvolle staat van dienst. Swiss Life is een van de meest innovatieve verzekeraars en biedt meerdere producten aan, zowel in Zwitserland als in het buitenland.

Er zijn veel redenen om in Swiss Life aandelen te beleggen, maar laten we de top drie uitlichten:

- Het bedrijf heeft een lange geschiedenis van dividenduitkeringen

- Het bestaat al meer dan een eeuw

- Het bedrijf wordt goed beheerd en past zich altijd aan aan de veranderende situaties eromheen.

Tip van een expert voor het kopen van Swiss Life aandelen

“ Je belegt in dit aandeel om te profiteren van zowel kapitaalgroei als dividenden. Hoewel je het aandeel kunt kopen als de prijs in een stijgende lijn zit, kan het de voorkeur hebben om in een dip te kopen om het tegen een lagere prijs te krijgen. Je kunt een limietorder gebruiken voor een prijs die jij wilt betalen of zelfs iets beter. ”- kanirobinson

5 dingen die je moet overwegen voordat je Swiss Life aandelen koopt

Dit zijn vijf dingen waarmee je rekening moet houden voordat je aandelen zoals Swiss Life koopt:

1. Begrijp het bedrijf

Het is belangrijk om het bedrijf waarin je wilt investeren te begrijpen voordat je je geld erin stopt. Ontdek wat het bedrijf doet en hoe het geld verdient. Zelfs als het een bedrijf is waarvan je de producten of diensten gebruikt, moet je nog steeds je fundamentele analyse uitvoeren om zeker te zijn van de financiële gezondheid van het bedrijf. Het gebruiken van de verzekeringsproducten van Swiss Life is een goede indicatie, maar het is niet genoeg reden om erin te investeren; je moet eerst de grondbeginselen van het bedrijf bestuderen.

2. Begrijp de basisprincipes van beleggen

Zorg ervoor dat je de basisprincipes van beleggen leert voordat je je geld in aandelen belegt. Je moet dingen leren als risicobeheer, positiebepaling en diversificatie. Jouw strategieën voor risicobeheer, samen met positiebepaling, stellen je in staat je verliezen tot een bepaald bedrag te beperken. Diversificatie is ook zo'n strategie om je risico te spreiden over verschillende aandelen en andere activa.

3. Kies zorgvuldig je broker

Er zijn veel factoren waarmee je rekening moet houden bij het kiezen van een broker, maar de eerste is de wettelijke status van de broker in jouw land van verblijf. Kies een broker die is geregistreerd bij de toezichthouder voor financiële diensten in je land van verblijf.

Bovendien kun je in het geval van insolventie van de broker enige vorm van bescherming krijgen tegen een financiële compensatieregeling in je land. Andere factoren waarmee je rekening moet houden, zijn onder meer handelscommissies, betalingsmethoden, handelsplatforms en de klantenservice.

4. Bepaal hoeveel je wilt investeren

Zorg ervoor dat je geld dat je over hebt gebruikt. Je kunt je spaargeld daarvoor gebruiken, maar gebruik nooit geld dat je nodig hebt om rekeningen te betalen. Investeer ook niet met geleend geld om te voorkomen dat je in zware problemen komt. Handelen met hefboom of marge kan zeer riskant zijn, dus worden ze alleen aanbevolen aan ervaren beleggers. Wanneer je je kapitaal hebt en klaar bent om te investeren, specificeer je het percentage van dat kapitaal dat je aan één aandeel tegelijk wilt toewijzen.

Plan vervolgens hoe je het geld wilt beleggen. Hoewel je een forfaitair bedrag in één keer kunt investeren, kan het de voorkeur hebben om geleidelijk op te schalen met periodiek beleggen. Zorg ervoor dat je je kapitaal over verschillende aandelen en zelfs over verschillende activaklassen spreidt om grote risico's te vermijden.

5. Bepaal een doel voor je investering

Nu is het tijd om na te denken over je beleggingsdoel: waarom beleg je en hoe lang ben je van plan je belegging vast te houden? Misschien wil je je pensioenfonds opbouwen voor je pensionering of plannen voor een toekomstig project.

Ook is het handig om een plan te hebben voor wanneer je je investering wilt verzilveren. Wanneer ben je van plan om te verkopen? Is het wanneer de prijs in de toekomst een specifieke prijs bereikt of wanneer de fundamenten van het bedrijf er niet langer goed uitzien? Let op, je kunt aandelen ook voor onbepaalde tijd aanhouden, als je maar weet wat je doet.

De bottom line bij het kopen van Swiss Life aandelen

Swiss Life is de grootste aanbieder van levensverzekeringen in Zwitserland en een van de toonaangevende aanbieders in Europa. De aandelen bieden de mogelijkheid om te verdienen met zowel kapitaalwinst als dividenden, en je kunt ze kopen via een broker die toegang heeft tot de Zwitserse effectenbeurs.

Om nu in Swiss Life aandelen te beleggen, meld je je aan voor een effectenrekening van een broker, stort je je geld op de rekening, selecteer je Swiss Life uit de gecategoriseerde lijst met aandelen en plaats je een bestelling om de aandelen te kopen.

Als je nu echter nog niet klaar bent om te investeren, blijf jezelf dan informeren door onze andere handleidingen te lezen totdat je klaar bent om te investeren. Je kunt papier handelen om te begrijpen hoe de markt werkt en om te leren hoe je het platform van de broker kunt gebruiken.

Alternatieve aandelen

Veel gestelde vragen

-

Een levensverzekering is een contract tussen een verzekeringsmaatschappij en een verzekeringnemer, die de aangewezen begunstigde van de houder recht geeft op een bepaald bedrag bij het overlijden van de verzekeringnemer of bij andere gebeurtenissen, zoals ernstige of terminale ziekte. Met andere woorden, de verzekeringsmaatschappij garandeert de aangewezen begunstigde een geldsom uit te keren als de verzekerde overlijdt of een ernstige ziekte krijgt.

-

Goodwill is een immaterieel actief dat kan worden toegeschreven aan de waarde van de merknaam, het loyale klantenbestand, het getalenteerde personeel, goede klantenrelaties en gepatenteerde technologie van een bedrijf. Het concept van goodwill wordt meestal overwogen tijdens overnames, aangezien het kopende bedrijf probeert te weten welke premie moet worden betaald over de reële marktwaarde van de nettoactiva van het overgenomen bedrijf.

-

De ex-dividenddatum is de datum waarop een bedrijf de grens trekt wie de gedeclareerde dividenden kan ontvangen. Het wordt meestal één werkdag vóór de registratiedatum vastgesteld, de dag waarop het bedrijf een overzicht maakt van degenen die in aanmerking komen voor de dividenden. Koop je na de ex-dividenddatum, dan gaat het dividend naar de verkoper.

-

De balans is een samenvatting van de activa, passiva en kapitaal van een bedrijf op een bepaald moment. Het beschrijft het saldo van activa en passiva van dat bedrijf op het moment dat het werd opgesteld. De balans is een van de drie financiële overzichten die je kunt gebruiken om een bedrijf te evalueren.

-

Ja, het kan nodig zijn. Maar het mag je fundamentele analyse niet vervangen. Terwijl je met de technische analyse kunt bepalen wanneer te kopen, vertelt fundamentele analyse je of het bedrijf in goede financiële gezondheid verkeert. Ook wordt technische analyse vaak gebruikt door kortetermijnhandelaren, terwijl fundamentele analyse vaak wordt gebruikt om kansen op de lange termijn te identificeren.

-

Het is eenvoudig: investeer alleen wat je je kunt veroorloven te verliezen. Experts adviseren dat je slechts een klein percentage van je investeringskapitaal aan één aandeel vasthangt. Plaats ook een stop loss order die je uit de markt haalt als de markt tot een bepaald niveau tegen je positie ingaat. Je moet ook een gediversifieerde portefeuille opbouwen.