Hoe IBM (IBM) aandelen te kopen in België 2024

Deze handleiding vertelt je alles over de aandelen van International Business Machines Corporation (IBM): wat het bedrijf met de bijnaam "Big Blue" is, hoe je de aandelen kunt kopen en waarom je ze zou kunnen kopen op basis van de financiële fundamenten en de technische grafiek van het bedrijf.

IBM is tegenwoordig een heel ander bedrijf dan de bijna monopolistische leverancier van 'mainframe' bedrijfscomputers die door Microsoft en Apple werd uitgedaagd (en verslagen) in de pc rage van de jaren tachtig. Het werd neergehaald, maar niet uitgeschakeld, en dit 110 jaar oude bedrijf is nog steeds springlevend.

Hoe Je IBM Aandelen Koopt in 5 Eenvoudige Stappen

-

1Bezoek de website van eToro met onderstaande link en meld je aan door je gegevens in te vullen in de verplichte velden.

-

2Vul je persoonlijke gegevens in en vul een korte vragenlijst in voor informatieve doeleinden.

-

3Klik 'storten', kies je favoriete betaalmethode en volg de aanwijzingen om geld op je rekening te zetten.

-

4Zoek je favoriete aandeel en vind de belangrijkste statistieken. Als je eenmaal klaar bent om te investeren, klik je op 'handel'.

-

5Vul het bedrag in wat je wilt investeren en pas je belegging aan om het aandeel te kopen.

De 3 beste brokers om in IBM te investeren

1. eToro

eToro is een sociaal handels- en investeringsplatform waarmee gebruikers verschillende activa kunnen verhandelen, waaronder cryptocurrencies. Het platform is ontworpen om gebruiksvriendelijk en intuïtief te zijn, waardoor het een goede keuze is voor mensen die net beginnen met beleggen. eToro biedt ook enkele functies die nuttig kunnen zijn voor meer ervaren beleggers, zoals de mogelijkheid om de portefeuilles van andere traders te kopiëren. U kunt onze volledige eToro-recensie hier lezen.

Beveiliging en Privacy

eToro neemt beveiliging en privacy serieus en biedt functies zoals 2-factor-verificatie en versleutelde wachtwoorden om gebruikersaccounts veilig te houden. Het platform biedt ook een strikt anti-witwasbeleid om gebruikers te beschermen tegen fraude. Om misbruik van het platform te voorkomen, hebben ze verschillende beveiligingsfuncties ingevoerd, zoals preventie van gegevensverlies en beperking van toegang op basis van IP-adres. Wanneer een gebruiker belegt, blokkeert een extra beveiligingsfunctie de uitvoering van de transactie als de rekening is gekoppeld aan een mogelijk frauduleuze gebruiker. Bovendien gebruiken ze topleveranciers, web solutions en firewalls, die constant alert zijn om een mogelijke cyberaanval te blokkeren.

Ze hechten het grootste belang aan de privacy van gebruikers en delen hun persoonlijke informatie nooit zonder hun toestemming.

Kosten en Functies

Een van de aantrekkelijkste kenmerken van eToro is dat het een multi-assetplatform is dat toegang geeft tot meer dan 2.000 financiële activa zoals aandelen, ETF's, indices, cryptocurrencies en nog veel meer. eToro biedt gebruikers een gratis verzekering die claims dekt in geval van insolventie of wangedrag. Een andere functie die dit platform tot een van de beste maakt, is de sociale handelsfunctie. U kunt lid worden van een gemeenschap van 20 miljoen traders over de hele wereld en contact maken met gelijkgestemden om uw handelsbeslissingen vorm te geven. Ten slotte kunt u met de CopyTrader-functie de prestaties van sommige ervaren beleggers gebruiken om te weten wie u moet repliceren.

eToro biedt 0% commissie wanneer u een longpositie zonder hefboomwerking op een aandeel of ETF opent zonder beheerkosten of depositokosten. Het platform brengt echter een inactiviteitskosten van $ 10 per maand in rekening als u 12 maanden niet handelt. Er is ook een lage vaste vergoeding van $ 5 voor opnames.

| Kostensoort | Kosten |

| Commissie | 0% |

| Aanbetaling | Geen |

| Opnamekosten | $5 |

| Inactiviteitskosten | $10 (maandelijks) |

Pros

- Beveiliging en privacy

- Lage kosten en commissie

- Copytrading

- Social trading

Cons

- Hoge inactiviteitskosten

- Beperkte klantenservice.

2. Capital.com

Capital.com biedt een verscheidenheid aan beleggingsproducten en -diensten aan haar klanten. Deze omvatten aandelen, indices, grondstoffen, aandelen, crypto en forex. Capital.com heeft een breed scala aan klanten, waaronder particuliere beleggers, institutionele beleggers en vermogende particulieren. U kunt onze volledige Capital.com-recensie hier lezen.

Beveiliging en Privacy

Capital.com heeft een licentie van verschillende vooraanstaande regelgevende instanties, waaronder de FCA, CySEC, ASIC en de FSA. Dit geeft aan dat klanten van Capital.com goed beveiligd zijn en dat het platform zich houdt aan strikte richtlijnen om te garanderen dat consumenteninformatie veilig en verborgen is. Bovendien is de naleving door Capital.com van de PCI-gegevensbeveiligingsnormen een andere manier waarop het de informatie van zijn klanten beschermt.

Elke storting die door particuliere klanten wordt gedaan, wordt beschermd door het Beleggingscompensatiefonds volgens de wettelijke richtlijnen.

Kosten en Functies

Met CFD-handel hebben klanten toegang tot meer dan 6.000 markten met krappe spreads. Capital.com biedt educatief materiaal dat klanten kan helpen om weloverwogen beslissingen te nemen. Een ander kenmerk dat Capital.com aanbiedt, is Spread-weddenschappen. Dit geeft klanten de mogelijkheid om te speculeren over opwaartse en neerwaartse bewegingen op meer dan 3000 markten. De broker biedt een tool die wordt aangedreven door AI in zijn mobiele tradersapp die geïndividualiseerde handelsinzichten biedt door gebruik te maken van een detectie-algoritme om verschillende cognitieve vooroordelen te ontdekken.

Capital.com brengt geen kosten in rekening voor storting, opname, commissie of inactiviteit.

| Kostensoort | Kosten |

| Commissie | 0% |

| Aanbetaling | Geen |

| Opnamekosten | Geen |

| Inactiviteitskosten | Geen |

Pros

- Strakke spreads

- 0% commissie en zonder verborgen kosten

- Artificial intelligence

- Risicobeheertools

- Educatief materiaal

Cons

- Overnight kosten

- Meestal beperkt tot CFD's.

3. Skilling

Skilling is een online tradeplatform dat gebruikers de mogelijkheid biedt om verschillende financiële activa te verhandelen, waaronder forex, CFD's en cryptocurrencies. Het platform is ontworpen om gebruiksvriendelijk te zijn en biedt traders alle tools en middelen die ze nodig hebben om te beginnen met traden. Skilling biedt ook een demo-account zodat gebruikers kunnen oefenen met traden voordat ze beginnen met traden met echt geld. U kunt onze volledige Skilling-recensie hier lezen.

Beveiliging en Privacy

De veiligheid en privacy van het online handelsplatform Skilling worden zeer serieus genomen. Alle informatie die op het platform wordt ingevoerd, wordt versleuteld en veilig opgeslagen. Alleen geautoriseerd personeel heeft toegang tot deze informatie. Daarnaast maakt het platform gebruik van tweefactorauthenticatie om ervoor te zorgen dat alleen geautoriseerde gebruikers toegang hebben tot accountinformatie. Skilling wordt gereguleerd door de Cyprus Securities and Exchange Commission (CySEC), wat betekent dat klanten erop kunnen vertrouwen dat hun activa veilig zijn.

Kosten en Functies

Skilling heeft vier verschillende platforms; Skilling Trader, Skilling cTrader, Skilling MetaTrader 4 en Skilling Copy. Skilling Trader is ontworpen voor traders op alle niveaus met toegang tot alle tools die nodig zijn voor handelsanalyse. Skilling cTrader is daarentegen ontworpen voor gevorderde traders met een focus op het uitvoeren van orders en het in kaart brengen van mogelijkheden. MetaTrader 4 is een handelsplatform voor forex en CFD's met een zeer veelzijdige en eenvoudig aan te passen interface. Skilling Copy is een handelsplatform voor kopieën waarmee leden tegen betaling toegang hebben tot het volgen of kopiëren van handelsstrategieën van ervaren traders.

Skilling brengt geen kosten in rekening voor inactiviteit, storting of opname. Er zijn echter commissiekosten op FX-paren en spotmetalen op het Premium-accounttype. Deze kosten beginnen vanaf $30 per miljoen verhandelde USD.

| Kostensoort | Kosten |

| Commissie | Varieert |

| Aanbetaling | Geen |

| Opnamekosten | Geen |

| Inactiviteitskosten | Geen |

Pros

- Betrouwbare 24/5 klantenondersteuning

- Meer dan 1000 handelsinstrumenten

- Uitstekende licenties en regelgeving

- Demo-account

Cons

- Niet genoeg educatief materiaal

- Hoge spreads

- Service is niet beschikbaar in veel landen, waaronder de VS en Canada.

Alles wat je moet weten over IBM

Laten we IBM leren kennen met zijn lange geschiedenis, strategie, inkomstenstromen en recente prestaties.

De geschiedenis van IBM

IBM werd in 1911 in New York opgericht door Charles Ranlett Flint. Het heette oorspronkelijk de Computing-Tabulating-Recording Company (CTR) en werd in 1924 door de president van het bedrijf, Thomas J. Watson, omgedoopt tot International Business Machines. Eind jaren dertig waren IBM's grootste klanten de Amerikaanse regering en zelfs Hitlers Derde Rijk.

Als we snel doorspoelen naar de jaren zestig zie je dat IBM is betrokken bij NASA's ruimteprogramma('s). Bij de lancering van de IBM System/360-computer werd IBM ervan beschuldigd - op grond van antitrustwetten - te handelen als een monopolie.

IBM's verlies van $ 8 miljard in 1993 was het grootste in de Amerikaanse bedrijfsgeschiedenis (destijds) en het bedrijf moest opnieuw worden herleefd door RJR Nabisco's Lou Gerstner. IBM verloor van bedrijven als Microsoft en Apple op het gebied van pc's en verkocht in 2005 zijn eigen pc-bedrijf aan het Chinese bedrijf Lenovo.

IBM heeft sinds 2015 verschillende bedrijven overgenomen en kondigde in 2020 plannen aan om zich eind 2021 in twee bedrijven te splitsen.

Wat is de strategie van IBM?

In de zeer lange geschiedenis heeft IBM veel verschillende strategieën geïmplementeerd. Waar het nu om gaat, is dat de focus van het bedrijf in de toekomst zal liggen op cloud computing en kunstmatige intelligentie, gedreven door de overname van het open-source softwarebedrijf Red Hat in 2019.

Hoe verdient IBM geld?

IBM verkoopt in 175 landen vele verschillende producten en diensten. Volgens Investopedia komen de meeste inkomsten uit het Global Technology Services segment, maar het meest winstgevende segment is Cloud & Cognitive Software.

Hoe heeft IBM de afgelopen jaren gepresteerd?

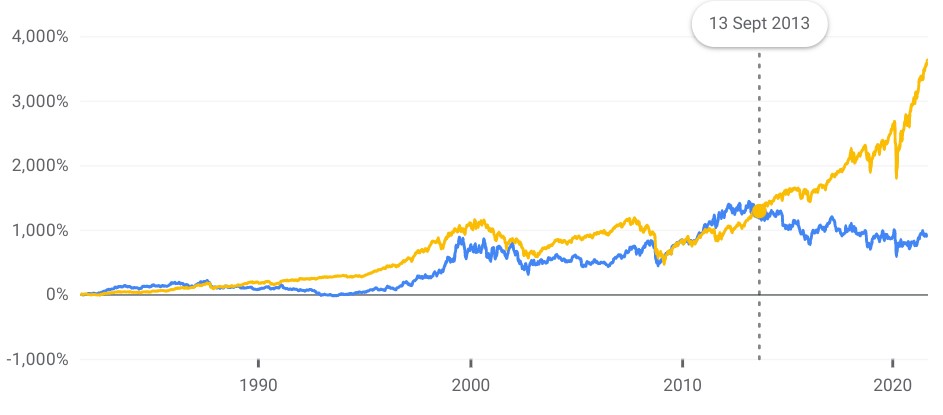

IBM's prijsgrafiek voor de lange termijn laat zien hoe de aandelenkoers (blauwe lijn) min of meer de S&P 500-aandelenindex (gele lijn) weerspiegelde, totdat deze in 2013 in een heel andere richting begon te draaien, waardoor hij bijna een decennium lang enorm achterbleef bij de index. Dit is interessant omdat modernere tech-titanen zoals Apple, Amazon en Microsoft in dezelfde periode grotendeels dezelfde lijn als S&P-index hebben laten zien – en vaak zelfs beter hebben gepresteerd.

IBM vergeleken met de S&P 500 (bron: Google Finance)

Sommige investeerders hebben een investeringsargument voor IBM op basis van het feit dat deze divergentie zou kunnen verdwijnen, en sommige handelaren kunnen IBM aandelen long kopen terwijl ze de S&P-index short verkopen om te profiteren van deze convergentie.

Waar kun je IBM aandelen kopen?

IBM is genoteerd aan de New York Stock Exchange (NYSE) en de Chicago Stock Exchange (NYSE Chicago). Het aandeel is ook genoteerd in andere landen, zoals Duitsland. Je kunt IBM aandelen kopen via een broker, en bij sommige online brokers kun je ook inzetten op de richting van de IBM aandelenprijs via spread bets of contracts for difference (CFD's).

IBM fundamentele analyse

In tegenstelling tot kortetermijnhandelaren die vaak technische analyse van prijsgrafieken gebruiken, zullen langetermijnbeleggers eerder fundamentele analyse technieken gebruiken om de financiële gezondheid van een bedrijf te bepalen. Hier richten we onze aandacht op de fundamentele analyse.

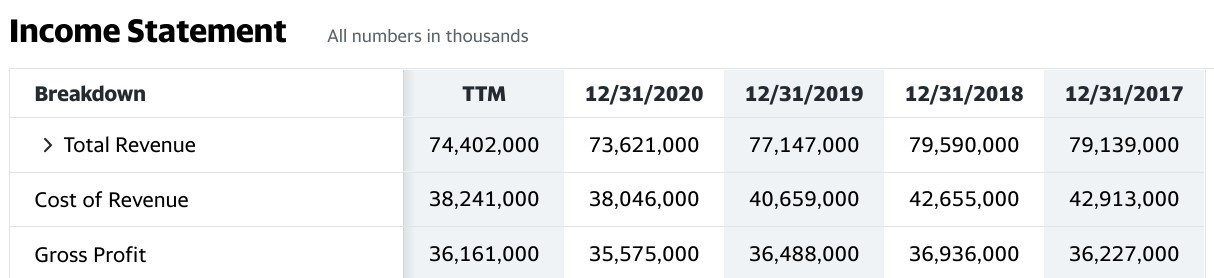

IBM's omzet

De inkomsten (dwz de hoeveelheid geld die een bedrijf binnenhaalt uit verkopen) verschijnen doorgaans als de bovenste regel van de winst- en verliesrekening van het bedrijf. Je kunt deze informatie ook vinden op financiële websites. De directe kosten van het produceren en distribueren van de producten die de inkomsten opleveren, worden van de inkomsten afgetrokken om tot de brutowinst te komen.

IBM's inkomsten voor de vier jaar tot 2020, plus de inkomsten van de laatste twaalf maanden (TTM), zien er als volgt uit:

Bron: Yahoo! Finance

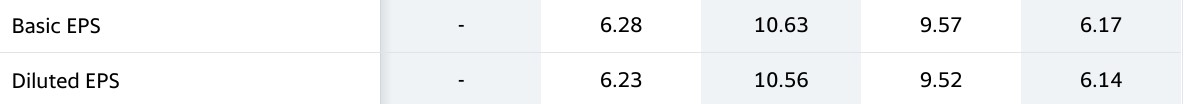

IBM's winst per aandeel

Nadat alle kosten van het bedrijf zijn afgetrokken (inclusief overheadkosten), kom je uit op de inkomsten van het bedrijf, die doorgaans worden weergegeven als de onderste regel van de resultatenrekening. Deel deze nettowinst door het aantal uitstaande gewone aandelen om de winst per aandeel (WPA) te berekenen. Nogmaals, WPA cijfers worden gepubliceerd, dus je hoeft ze niet zelf te berekenen:

Bron: Yahoo! Finance

IBM's koers-winstverhouding

Deel nu de aandelenkoers van het bedrijf door de winst per aandeel om de koers-winstverhouding (K/W) te verkrijgen. Die vertelt beleggers hoeveel jaar het bedrijf nodig heeft om voldoende inkomsten te genereren om hun aandelenbezit terug te betalen. Een lagere K/W betekent dat je een lagere prijs hebt betaald voor hogere inkomsten, wat een goede zaak is.

IBM's K/W-ratio op het moment van schrijven is 23,36, wat bijvoorbeeld veel lager is dan Tesla's 397,47. Dat komt omdat Tesla een "groeiaandeel" is waarvan wordt verwacht dat de winst in de toekomst veel sneller zal groeien dan die van IBM tegen zijn relatief hoge aandelenkoers.

IBM's dividendrendement

Het management van een bedrijf kan ervoor kiezen om een deel van de jaarlijkse winst uit te keren aan aandeelhouders in de vorm van dividend. Het dividendrendement is het bedrag van de jaarlijkse dividenduitkeringen gedeeld door de aandelenkoers, uitgedrukt als een percentage.

Op het moment van schrijven is IBM's dividendrendement van 4,78% behoorlijk aantrekkelijk. Zeker in vergelijking met het bedrag aan rente dat je zou ontvangen door je geld op een bankrekening te storten in plaats van te investeren in IBM aandelen. Aandelen bezitten is echter riskanter dan geld op een bankrekening zetten.

Niet alle bedrijven keren dividend uit, dus je moet vertrouwen op koersstijgingen van het aandeel en je aandelen verkopen om winst te maken. Dividenduitkerende aandelen zoals IBM bieden wat winstinkomsten terwijl je de aandelen aanhoudt, met daarbij de mogelijkheid van prijsstijgingen.

IBM's cashflow

Een laatste fundamentele maatstaf die beleggers zouden kunnen overwegen, is de cashflow van een bedrijf, met name het cijfer van de 'vrije cashflow'. Een positieve cashflow laat zien dat de liquide middelen van een bedrijf toenemen, wat betekent dat het waarschijnlijker is dat ze hun rekeningen betalen en zelfs geld teruggeven aan aandeelhouders. Dezelfde reeks financiële overzichten, die te vinden zijn op de website van de onderneming (in de rubriek “investor relations”) of op financiële websites, zullen de cashflowcijfers bevatten.

De vrije kasstroom van IBM is tussen 2017 en 2020 gestegen.

Waarom IBM aandelen kopen?

Met zijn bekende merknaam en lange geschiedenis heeft IBM enkele van de kenmerken van het soort stabiele aandelen dat de legendarische belegger Warren Buffett zou kopen, met als enige probleem dat hij zijn IBM aandelen ongeveer drie jaar geleden (in 2018) verkocht om zich in plaats daarvan op Apple aandelen te concentreren. Een dividendrendement van ongeveer 4,8% op het moment van schrijven, en een geschiedenis van het betalen van dividenden van vergelijkbare grootte, laten IBM aandelen er echter aantrekkelijk uitzien in vergelijking met de veel lagere rente-inkomsten die je zou ontvangen als je je geld op een bankrekening zou storten in plaats van in IBM te investeren.

Tip van een expert voor het kopen van IBM aandelen

“ In tegenstelling tot Apple, Tesla of andere technologieaandelen, is het onwaarschijnlijk dat IBM de wereld op korte termijn zal veranderen met disruptieve technologie, dus dit solide aandeel zou waarschijnlijk moeten worden gekocht om vast te houden op basis van zijn dividenduitkeringen. ”- jaysonderrick

5 dingen die je moet overwegen voordat je IBM aandelen koopt

Er zijn ten minste vijf dingen waarmee je rekening moet houden voordat je IBM aandelen of andere bedrijfsaandelen koopt.

1. Begrijp het bedrijf

Als je een van de boeken hebt gelezen die zijn geschreven door de doorgewinterde en succesvolle belegger Peter Lynch, weet je dat hij je aanraadt te investeren in bedrijven die je zelf gebruikt. Als een bedrijf populair is bij jou, je vrienden en je familie, is het misschien ook populair bij andere klanten. Een bedrijf dat je leuk vindt, is echter niet automatisch een goede investering, zoals eigenaren van aandelen in hun favoriete voetbalclub meestal kunnen bevestigen. Haal dus inspiratie uit dit idee, maar ga er niet te ver in.

2. Begrijp de basisprincipes van beleggen

Als je het bedrijf leuk vindt om in te investeren op basis van de reputatie, is het ook belangrijk om het te kunnen analyseren vanuit een fundamenteel financieel perspectief. IBM aandelen zijn bijvoorbeeld aantrekkelijk als dividendbetalende aandelen, ongeacht of je de producten of diensten van het bedrijf gebruikt. Naast het dividendrendement dien je je vertrouwd te maken met de andere eerder besproken fundamentele maatstaven (zoals de K/W-ratio). Vergis je ook niet in de waarde van technische analyse - of het lezen van grafieken - om de timing van je aandelenaankopen te verfijnen. Simpel gezegd, leer over de basisprincipes van beleggen.

3. Kies zorgvuldig je broker

Nadat je een aandeel hebt geïdentificeerd om die te kopen op basis van zijn producten of diensten, en je dit vervolgens ondersteunt met een technische of fundamentele analyse, kun je je plan vervolgens uitvoeren door aandelen te kopen via een broker.

Brokers zijn niet allemaal hetzelfde, daarom raden we je enkele dingen aan om op te letten. We zoeken naar lage tarieven, goede klantenservice en vooral de status van regelgeving. Een gereguleerde broker kan je bescherming bieden tegen een negatief saldo (zodat je niet meer geld kunt verliezen dan je ooit hebt gestort) en tot een bepaald niveau bescherming tegen wanbetaling. Het Financial Services Compensation Scheme (FSCS) van de Britse Financial Conduct Authority (FCA) kan bijvoorbeeld jouw geld beschermen tot £ 85.000 per financiële instelling.

4. Bepaal hoeveel je wilt investeren

Een van de belangrijkste aspecten van beleggen is geldbeheer, wat - in eenvoudige bewoordingen - betekent dat je ervoor zorgt dat je niet failliet gaat. Perioden van opnames, wanneer de waarde van je beleggingen dalen voordat ze hopelijk omhoog gaan, zijn onvermijdelijk. Zelfs als je denkt dat je investeringsbeslissingen op de lange termijn juist zullen zijn, is het algemeen bekend dat de markten langer irrationeel kunnen blijven dan je solvabel kunt blijven. Het is daarom belangrijk dat je je beleggingen nooit op het verkeerde moment hoeft te verzilveren, simpelweg omdat je het geld hard nodig hebt.

Kortom, investeer nooit geld dat je op korte termijn nodig hebt om je huur, het collegegeld van je kinderen of iets anders te betalen. Een andere manier om dit te zeggen is "beleg nooit geld dat je je niet kunt veroorloven te verliezen", maar pas wel op dat dit een self-fulfilling prophecy kan worden: als je het je kunt veroorloven veel geld te verliezen, zul je dit waarschijnlijk doen, omdat je dan minder voorzichtig bent.

Als je eenmaal hebt besloten hoeveel je je echt kunt veroorloven om te investeren, is de volgende stap om het verstandig te investeren. Dit betekent dat je je risico spreidt over veel aandelen en andere activa in plaats van op één paard te wedden, dus op een enkel aandeel, want dat zou failliet kunnen gaan en dan verlies je heel veel geld. Als alternatief kun je in de loop van de tijd diversifiëren door elke maand een klein bedrag in een indexfonds te beleggen.

5. Bepaal een doel voor je investering

Als je bij het vorige punt beslist hebt over hoeveel je wilt investeren, moet je nadenken over waar je het voor doet. Wil je je geld voor een lange tijd vastzetten om de universitaire opleiding van je kinderen te betalen of juist om pensioen op te bouwen, en zou het daarom een goed idee zijn om te beleggen via een fiscaal voordelige rekening zoals een individuele spaarrekening (ISA) of Zelfbelegd Persoonlijk Pensioen (SIPP)? Dit is misschien geen goed idee als je je geld eerder terug moet krijgen, of als je op zoek bent naar speculatieve 'quick wins' in plaats van vaste inkomsten uit dividenden. Speculatie op korte termijn zou beter geschikt kunnen zijn voor een spread bet of CFD handelsrekening van een broker.

De bottom line bij het kopen van IBM aandelen

In deze handleiding hebben we je eerst verteld over IBM als bedrijf: de geschiedenis, het bedrijfsmodel, hoe het geld verdient en hoe het de afgelopen jaren heeft gepresteerd. Vervolgens hebben we onze aandacht gericht op het beschouwen van IBM als een potentiële aankoop, op basis van financiële fundamenten zoals het dividendrendement. We eindigden met het bespreken van enkele van de andere dingen die je moet overwegen voordat je gaat beleggen; zoals hoeveel je je kunt veroorloven om te investeren.

Nadat we je hebben verteld hoe je andere aandelen kunt kopen, zullen we nog wat dingen duidelijk maken door enkele veelgestelde vragen te beantwoorden.

Alternatieve aandelen

Veel gestelde vragen

-

IBM is genoteerd aan twee Amerikaanse beurzen: de New York Stock Exchange (NYSE) en de Chicago Stock Exchange (NYSE Chicago). Je vindt ook IBM aandelen die genoteerd zijn aan andere beurzen, zoals de Duitse Börse Frankfurt.

-

IBM heeft vele decennia dividend uitgekeerd, in ieder geval al sinds 1962. Dit aandeel heeft een dividendrendement dat boven het rendement van sparen bij een bankrekening uitstijgt.

-

Een manier om te voorkomen dat je investering in IBM aandelen verloren gaat (hoe onwaarschijnlijk dit ook mag lijken) is door te diversifiëren over verschillende aandelen en andere activa in plaats van al je geld in IBM aandelen te investeren.

-

Je kunt technische analysetechnieken - grafieken lezen - toepassen op elk aandeel, maar dergelijke technieken kunnen beter zijn voor speculanten die willen profiteren van grote prijsbewegingen van momentum aandelen zoals Tesla. Een stevig aandeel als IBM kan beter worden gekocht op basis van de fundamentele analyse.

-

Toen IBM in 1980 zijn eerste personal computer (de IBM PC) ontwikkelde, tekende het bedrijf een niet-exclusief contract voor het startende softwarebedrijf Microsoft om het MS-DOS besturingssysteem te ontwikkelen dat op de hardware van IBM zou draaien. Hoewel de hardware van de 'open architectuur' werd gekopieerd door andere fabrikanten die met IBM compatibele pc's produceerden, draaiden al die pc's op het besturingssysteem van Microsoft. Zo verdiende Microsoft geld terwijl IBM marktaandeel verloor.

-

IBM kreeg gedurende de jaren tachtig de bijnaam "Big Blue" - misschien vanwege de blauwe tint van zijn monitoren, of misschien vanwege het diepblauwe bedrijfslogo. IBM omarmde de bijnaam en noemde zijn schaakcomputer zelfs "Deep Blue".